In un quadro internazionale contrassegnato da un consolidamento dell’espansione economica, anche in Italia la ripresa tende a rafforzarsi. Nella Nota congiunturale di ottobre l’UPB aggiorna le sue previsioni e ipotizza, per la seconda metà dell’anno, un’evoluzione migliore rispetto alle precedenti stime.

La ripresa accelera nella seconda metà dell’anno: +0,5% nel terzo trimestre, +0,3% nel quarto

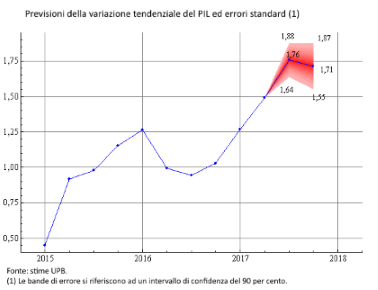

Le favorevoli indicazioni provenienti dalle informazioni congiunturali conducono a prevedere una crescita più robusta nel terzo trimestre dell’anno, seguita da una leggera decelerazione nell’ultima parte del 2017. Secondo l’UPB il PIL potrebbe aver registrato un aumento in termini congiunturali di circa lo 0,5 per cento nel terzo trimestre 2017 e subire un rallentamento nel quarto trimestre (+0,3 per cento circa) in linea con una moderazione della domanda interna e un rallentamento dell’export dovuto dall’apprezzamento del cambio dei mesi passati. Il tasso di incremento tendenziale si collocherebbe a circa l’1,8 per cento nel terzo trimestre e all’1,7 negli ultimi tre mesi dell’anno (vedi figura) e porterebbe a una crescita reale del PIL 2017 (destagionalizzato e “grezzo”) pari all’1,5 in linea con le stime presentate nella NADEF.

Le favorevoli indicazioni provenienti dalle informazioni congiunturali conducono a prevedere una crescita più robusta nel terzo trimestre dell’anno, seguita da una leggera decelerazione nell’ultima parte del 2017. Secondo l’UPB il PIL potrebbe aver registrato un aumento in termini congiunturali di circa lo 0,5 per cento nel terzo trimestre 2017 e subire un rallentamento nel quarto trimestre (+0,3 per cento circa) in linea con una moderazione della domanda interna e un rallentamento dell’export dovuto dall’apprezzamento del cambio dei mesi passati. Il tasso di incremento tendenziale si collocherebbe a circa l’1,8 per cento nel terzo trimestre e all’1,7 negli ultimi tre mesi dell’anno (vedi figura) e porterebbe a una crescita reale del PIL 2017 (destagionalizzato e “grezzo”) pari all’1,5 in linea con le stime presentate nella NADEF.

La crescita trainata dalla domanda interna: tengono i consumi, recuperano gli investimenti

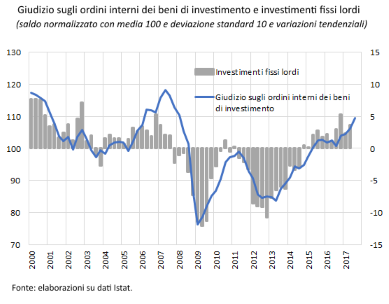

A trainare la ripresa è principalmente la domanda interna. La spesa dei consumatori, pur in presenza di una sostanziale stasi del reddito disponibile, appare stimolata dal buon andamento del mercato del lavoro e dall’aumento del clima di fiducia. Gli investimenti mostrano un recupero rispetto alla flessione di inizio anno: le indagini congiunturali segnalano un’accelerazione del processo di accumulazione nella seconda metà del 2017 favorita dalle migliori prospettive di domanda e dagli sgravi fiscali. Le inchieste Istat evidenziano un balzo a settembre degli ordini interni di beni strumentali che sono ritornati su un livello prossimo a quello di inizio 2008 (vedi figura); i risultati dell’indagine della Banca d’Italia sulle aspettative di inflazione e crescita, condotta a settembre, prefigurano una diffusa espansione dei piani di investimento tra i vari comparti nella seconda metà dell’anno.

A trainare la ripresa è principalmente la domanda interna. La spesa dei consumatori, pur in presenza di una sostanziale stasi del reddito disponibile, appare stimolata dal buon andamento del mercato del lavoro e dall’aumento del clima di fiducia. Gli investimenti mostrano un recupero rispetto alla flessione di inizio anno: le indagini congiunturali segnalano un’accelerazione del processo di accumulazione nella seconda metà del 2017 favorita dalle migliori prospettive di domanda e dagli sgravi fiscali. Le inchieste Istat evidenziano un balzo a settembre degli ordini interni di beni strumentali che sono ritornati su un livello prossimo a quello di inizio 2008 (vedi figura); i risultati dell’indagine della Banca d’Italia sulle aspettative di inflazione e crescita, condotta a settembre, prefigurano una diffusa espansione dei piani di investimento tra i vari comparti nella seconda metà dell’anno.

Stenta a ripartire l’inflazione

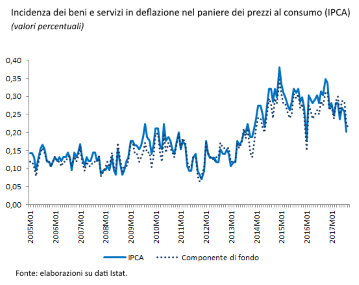

Nel quadro generale più positivo, stenta a ripartire l’inflazione che risente delle modeste spinte provenienti dai costi di produzione. Ai bassi impulsi sui prezzi si affiancano attese inflazionistiche di famiglie e imprese che appaiono solo in moderato rialzo. L’indagine Istat evidenzia nel complesso un leggero aumento delle aspettative delle famiglie, pur in presenza di un’area ancora prevalente di consumatori che scontano dinamiche dei prezzi in ripiegamento. Attese di rialzi si evidenziano per gli imprenditori tra i quali aumenta la quota di quanti prefigurano prezzi di listino in aumento nei prossimi 12 mesi (saldo a quota 6,4 da 5,6 di agosto) nei comparti dei beni intermedi e strumentali. Si ridimensionano invece le attese di rincari per le imprese produttrici i beni di consumo sia durevoli che non durevoli.

Nel quadro generale più positivo, stenta a ripartire l’inflazione che risente delle modeste spinte provenienti dai costi di produzione. Ai bassi impulsi sui prezzi si affiancano attese inflazionistiche di famiglie e imprese che appaiono solo in moderato rialzo. L’indagine Istat evidenzia nel complesso un leggero aumento delle aspettative delle famiglie, pur in presenza di un’area ancora prevalente di consumatori che scontano dinamiche dei prezzi in ripiegamento. Attese di rialzi si evidenziano per gli imprenditori tra i quali aumenta la quota di quanti prefigurano prezzi di listino in aumento nei prossimi 12 mesi (saldo a quota 6,4 da 5,6 di agosto) nei comparti dei beni intermedi e strumentali. Si ridimensionano invece le attese di rincari per le imprese produttrici i beni di consumo sia durevoli che non durevoli.

L’incertezza continua a situarsi su bassi livelli, prossimi a quelli precedenti alla crisi del 2008-09

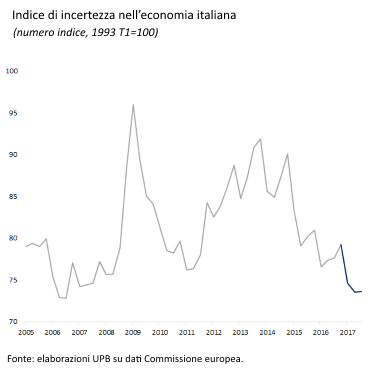

Ulteriori indicazioni positive giungono dall’indicatore UPB di incertezza, che nella media luglio-settembre si è stabilizzato sui bassi valori medi del secondo trimestre, prossimi a quelli registrati negli anni precedenti la crisi del 2008-09 (vedi figura). Segnali favorevoli giungono, inoltre, dagli indici sintetici del ciclo economico elaborati da varie Istituzioni come, ad esempio, l’indicatore coincidente ITA-coin di Banca d’Italia (in accelerazione a settembre per il terzo mese consecutivo) o come l’indicatore anticipatore Istat, in rialzo anche in settembre.

Ulteriori indicazioni positive giungono dall’indicatore UPB di incertezza, che nella media luglio-settembre si è stabilizzato sui bassi valori medi del secondo trimestre, prossimi a quelli registrati negli anni precedenti la crisi del 2008-09 (vedi figura). Segnali favorevoli giungono, inoltre, dagli indici sintetici del ciclo economico elaborati da varie Istituzioni come, ad esempio, l’indicatore coincidente ITA-coin di Banca d’Italia (in accelerazione a settembre per il terzo mese consecutivo) o come l’indicatore anticipatore Istat, in rialzo anche in settembre.

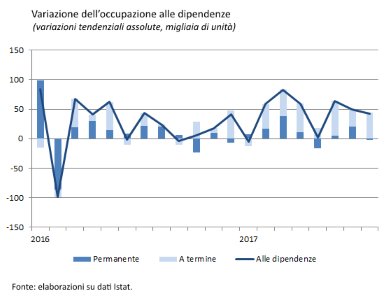

L’occupazione si riporta sui livelli pre-crisi, grazie alla spinta della componente a termine

Al rafforzamento della fase ciclica si è accompagnato un ulteriore miglioramento delle condizioni del mercato del lavoro. Grazie all’accelerazione registrata nei mesi estivi, il numero degli occupati si è riportato sui livelli pre-crisi. Tale recupero è stato però trainato dal marcato incremento dei lavoratori dipendenti con contratto a termine che nel periodo gennaio-agosto ha fatto segnare una crescita (+10,8 per cento), circa cinque volte superiore rispetto alla media del 2016. Più contenuto è invece stato il sostegno dell’occupazione a carattere permanente (in aumento dello 0,6 per cento, circa 1/3 rispetto all’andamento osservato lo scorso anno). Al consistente recupero dei livelli occupazionali non si è accompagnato, però, un corrispondente rialzo del monte ore di lavoro che rimane sensibilmente distante dai livelli pre-crisi. Ciò segnala il persistere di un’ampia area di sottoutilizzo del fattore lavoro, a cui si accompagna anche un significativo grado di sotto-utilizzo delle forze di lavoro (includente oltre ai disoccupati, gli inattivi che sarebbero disposti a lavorare e i sottoccupati), che, pur in graduale ripiegamento, continua a situarsi a livelli molto elevati (circa il 23%).

Al rafforzamento della fase ciclica si è accompagnato un ulteriore miglioramento delle condizioni del mercato del lavoro. Grazie all’accelerazione registrata nei mesi estivi, il numero degli occupati si è riportato sui livelli pre-crisi. Tale recupero è stato però trainato dal marcato incremento dei lavoratori dipendenti con contratto a termine che nel periodo gennaio-agosto ha fatto segnare una crescita (+10,8 per cento), circa cinque volte superiore rispetto alla media del 2016. Più contenuto è invece stato il sostegno dell’occupazione a carattere permanente (in aumento dello 0,6 per cento, circa 1/3 rispetto all’andamento osservato lo scorso anno). Al consistente recupero dei livelli occupazionali non si è accompagnato, però, un corrispondente rialzo del monte ore di lavoro che rimane sensibilmente distante dai livelli pre-crisi. Ciò segnala il persistere di un’ampia area di sottoutilizzo del fattore lavoro, a cui si accompagna anche un significativo grado di sotto-utilizzo delle forze di lavoro (includente oltre ai disoccupati, gli inattivi che sarebbero disposti a lavorare e i sottoccupati), che, pur in graduale ripiegamento, continua a situarsi a livelli molto elevati (circa il 23%).

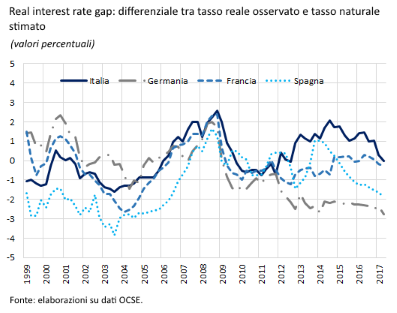

Le divergenze tra le condizioni monetarie dei paesi della zona dell’euro fattore rilevante nella normalizzazione della politica BCE

La Nota dedica un focus alle divergenze tra le condizioni monetarie dei paesi euro nel corso della crisi. Le condizioni monetarie vengono misurate in ciascuna economia dalla differenza (real interest rate gap) tra il tasso di interesse reale effettivamente osservato e il cd. tasso di interesse naturale, ovvero il tasso di interesse che mette in equilibrio domanda e offerta di fondi in condizioni di pieno impiego dell’economia. Differenza che fornisce una misura della stance della politica monetaria: un valore positivo segnalerebbe un’impostazione restrittiva, uno negativo indicherebbe un approccio espansivo. Considerando le quattro principali economie della zona euro, le stime mostrano (vedi figura) a partire dal 2011 una sensibile divergenza del real interest rate gap. In particolare, in Italia tale indicatore è divenuto positivo ed è cresciuto fino al 2014, indicando un restringimento delle condizioni monetarie che hanno contribuito a deprimerne il ciclo economico. Solo dal 2015 (con il quantitative easing della BCE), il real interest rate gap risulta in Italia in via di riassorbimento. Le differenze tra le condizioni monetarie nell’area euro appaiono quindi in via di ridimensionamento, ma sono tutt’altro che annullate, il che rappresenta un fattore rilevante che presumibilmente entrerà nella valutazione sulle decisioni di politica monetaria della BCE.

La Nota dedica un focus alle divergenze tra le condizioni monetarie dei paesi euro nel corso della crisi. Le condizioni monetarie vengono misurate in ciascuna economia dalla differenza (real interest rate gap) tra il tasso di interesse reale effettivamente osservato e il cd. tasso di interesse naturale, ovvero il tasso di interesse che mette in equilibrio domanda e offerta di fondi in condizioni di pieno impiego dell’economia. Differenza che fornisce una misura della stance della politica monetaria: un valore positivo segnalerebbe un’impostazione restrittiva, uno negativo indicherebbe un approccio espansivo. Considerando le quattro principali economie della zona euro, le stime mostrano (vedi figura) a partire dal 2011 una sensibile divergenza del real interest rate gap. In particolare, in Italia tale indicatore è divenuto positivo ed è cresciuto fino al 2014, indicando un restringimento delle condizioni monetarie che hanno contribuito a deprimerne il ciclo economico. Solo dal 2015 (con il quantitative easing della BCE), il real interest rate gap risulta in Italia in via di riassorbimento. Le differenze tra le condizioni monetarie nell’area euro appaiono quindi in via di ridimensionamento, ma sono tutt’altro che annullate, il che rappresenta un fattore rilevante che presumibilmente entrerà nella valutazione sulle decisioni di politica monetaria della BCE.