La Presidente dell’Ufficio parlamentare di bilancio (UPB), Lilia Cavallari, è intervenuta oggi in audizione presso le Commissioni Bilancio e Finanze della Camera dei Deputati, riunite in seduta congiunta per l’esame del DDL di conversione del DL 50/22 (“Decreto Aiuti”). La Presidente dell’UPB, dopo aver accennato agli aspetti finanziari del decreto e alle tendenze dell’inflazione italiana, ha esaminato le principali misure contenute nel decreto e i loro riflessi sulle famiglie e sulle imprese.

Questi i principali elementi contenuti nel documento trasmesso alle Commissioni.

I riflessi finanziari del DL. – Insieme a disposizioni che lo hanno preceduto, il DL 50 dà attuazione a quanto previsto nel DEF 2022, che indicava precise aree su cui intervenire con provvedimenti di urgenza. Il provvedimento risulta, tuttavia, di portata più ampia, prevedendo misure aggiuntive anche di rilevante importo finanziario provviste di copertura.

Gli interventi disposti con il DL peggiorano, in misura decrescente nel tempo, l’indebitamento netto delle Amministrazioni pubbliche (PA): 8,4 miliardi (0,4 punti percentuali di PIL) nel 2022, 4,2 miliardi (0,2 punti) nel 2023, 3 miliardi (0,1 punti) nel 2024 e 2,2 miliardi (0,1 punti) nel 2025. Considerando anche gli effetti di aumento del deficit del DL 38/2022, l’impatto finanziario complessivo dei due decreti risulta coerente con la richiesta di scostamento del disavanzo autorizzata dal Parlamento il 20 aprile. Vengono pertanto confermati gli obiettivi programmatici fissati nel Documento. Eventuali ulteriori necessità che potranno emergere nel corso dell’anno dovranno trovare adeguate coperture al fine di rispettare tali obiettivi.

Il ritorno dell’inflazione. – In Italia, l’inflazione al consumo, ancora contenuta nella media del 2021 (1,9 per cento), ha superato la soglia del 2 per cento in autunno, per poi impennarsi bruscamente nel 2022, fino a raggiungere il 6,5 per cento in marzo, il valore massimo dell’ultimo trentennio. Sebbene la fiammata inflazionistica attuale sia alimentata in massima parte dai prezzi dei beni energetici (che tuttavia hanno rallentato in aprile al 39,5 per cento da oltre il 50 per cento del mese precedente) sta aumentando anche l’inflazione di fondo, al netto degli energetici e degli alimentari freschi (in aprile al 2,4 per cento, dall’1,9 di marzo), soprattutto per i rincari dei trasporti e delle utenze domestiche. L’inflazione acquisita per il 2022 è già lievemente superiore al 5 per cento per l’indice generale e al 2 per cento per la componente di fondo.

Le aspettative di inflazione, rilevate nelle inchieste Banca d’Italia e Istat presso imprese e famiglie, sono ai massimi storici. In primavera il numero di imprese che attende prezzi in salita ha superato la metà del campione intervistato e anche i consumatori, inizialmente più cauti, si attendono ormai in prevalenza prezzi in accelerazione. L’aumento delle aspettative anche sugli orizzonti più lontani alimenta il rischio che la fase inflazionistica in atto non sia transitoria; questo rischio non appare trascurabile, anche alla luce di un’analisi sulla persistenza dell’inflazione, ovvero sulla velocità con cui la dinamica dei prezzi, perturbata a seguito di uno shock, ritorna verso la precedente condizione di equilibrio. Esaminando l’andamento dei prezzi al consumo dell’Italia dagli anni settanta in poi, è possibile rilevare che la persistenza dell’inflazione si è ridotta a partire degli anni ottanta, ma ha ripreso ad aumentare nello scorso decennio. Questa tendenza potrebbe segnalare rischi che l’attuale fase inflazionistica impieghi più tempo dell’atteso a riassorbirsi.

Gli interventi per mitigare l’effetto dell’aumento dei prezzi dell’energia. – Il decreto aiuti contiene diversi interventi che hanno l’obiettivo di mitigare, per un periodo circoscritto, l’impatto dell’incremento dei prezzi energetici su bilanci di famiglie e imprese. Si tratta di misure in stretta continuità con quelle già introdotte, con le medesime finalità, a partire da aprile 2021 (decreti Sostegni) e proseguite con la legge di bilancio per il 2022 e i successivi decreti.

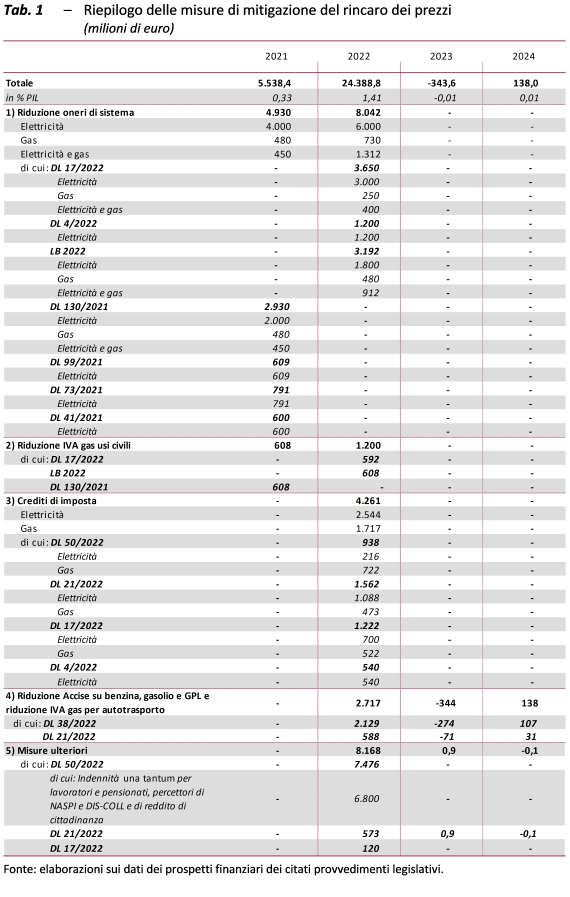

Nell’Audizione si presenta una ricostruzione delle risorse complessivamente stanziate con i vari provvedimenti per il quadriennio 2021-24, Decreto Aiuti incluso. Esse ammontano a 29,7 miliardi (di cui 24,4 nel 2022). Di questi, 8,8 miliardi sono in favore delle famiglie, 7,4 miliardi a beneficio delle imprese e 13,5 miliardi sono destinati a sostenere sia le prime che le seconde (tab. 1).

Gli interventi in favore delle famiglie sono di tre diverse tipologie: 1) misure destinate a specifiche categorie di soggetti ed espressamente finalizzate a contenere gli effetti dell’incremento dei costi dell’energia, (modifica e potenziamento dei bonus sociali energetici); 2) misure destinate a determinati soggetti, non espressamente volte al contenimento degli aumenti dei prezzi energetici, ma comunque finalizzate a mitigare l’effetto dell’inflazione energetica sui redditi (indennità una tantum che destina 6,8 miliardi a lavoratori dipendenti e autonomi, professionisti, pensionati e altre categorie di soggetti in difficoltà economica con un reddito al sotto di una specifica soglia); 3) disposizioni generali per il contenimento dei prezzi dell’energia destinate a tutti i titolari di utenze, famiglie e imprese (compensazione degli oneri generali di sistema sia per l’energia elettrica sia per il gas, riduzione al 5 per cento dell’IVA sul gas per usi civili e industriali e riduzione delle accise sulla benzina, sul gasolio e sul GPL impiegati come carburanti). Nelle misure a beneficio di famiglie e imprese rientrano inoltre alcune disposizioni minori, come il bonus trasporti.

Le misure per le imprese consistono, da un lato, in provvedimenti per tutte le attività e, dall’altro, in disposizioni riservate a specifici settori. Fra i primi rientrano, come per le famiglie, la compensazione degli oneri generali di sistema, la diminuzione dell’IVA sul gas, la riduzione delle accise sui carburanti; a queste si aggiungono la riduzione degli oneri di sistema a favore delle utenze elettriche in bassa tensione per usi non domestici e i crediti di imposta per l’acquisto di gas ed energia elettrica e le misure a sostegno della liquidità. Espressamente destinati a determinati settori di attività sono i crediti di imposta a favore delle imprese energivore e di quelle a forte consumo di gas naturale, nonché le agevolazioni per l’autotrasporto, per il settore agricolo e la pesca e per il settore sportivo.

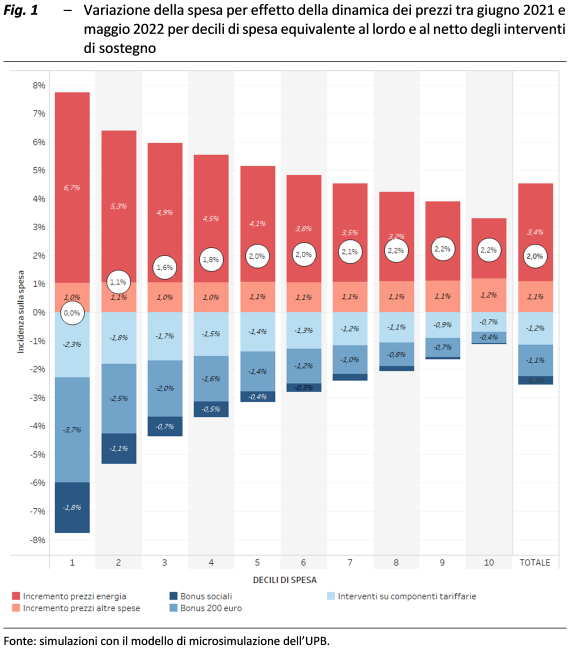

L’impatto dell’aumento dei prezzi sulle famiglie e gli effetti degli interventi. – Nell’Audizione si fornisce una valutazione preliminare degli effetti di impatto degli incrementi dei prezzi sulle famiglie e del complesso delle misure di mitigazione assunte finora dal Governo. L’esercizio, condotto con il modello di microsimulazione dell’UPB, ha consentito di quantificare, su un campione rappresentativo di famiglie italiane, l’effetto combinato sul bilancio familiare dell’incremento della spesa legato alla crescita dei prezzi dei beni di consumo verificatasi negli ultimi dodici mesi per tutte le voci di consumo e dei vari interventi di sostegno disposti dal Governo a partire dal terzo trimestre dello scorso anno. Nell’esercizio sono stati presi in esame gli effetti della riduzione delle componenti tariffarie dei beni energetici, del potenziamento dei bonus sociali e dell’indennità una tantum di 200 euro.

L’analisi distributiva evidenzia un impatto maggiore dell’incremento dei prezzi sulle famiglie povere sulla base del consumo (decili di spesa equivalente più bassi), che si verifica prevalentemente per effetto del maggior peso nel loro paniere delle voci di spesa che hanno subìto l’incremento più elevato (fig. 1). Gli interventi di mitigazione tariffaria risultano anch’essi più elevati per le famiglie più povere senza tuttavia riuscire a controbilanciare lo specifico andamento sfavorevole della dinamica dei prezzi delle materie prime energetiche. Anche gli interventi di sostegno erogati sotto forma di trasferimenti monetari impattano maggiormente sulle famiglie con consumo minore, sia perché sono attribuiti alle famiglie con disponibilità economica più contenuta (misurata attraverso l’ISEE per quanto riguarda i bonus sociali e il reddito per quanto riguarda l’indennità di 200 euro), sia perché, essendo erogati generalmente in cifra fissa, risultano naturalmente “progressivi” al crescere della spesa.

L’azione combinata degli interventi sulle tariffe, dei bonus sociali e dell’indennità una tantum tende a compensare l’onere derivante dagli incrementi dei prezzi in modo decrescente al crescere della spesa familiare equivalente. In particolare, l’esercizio di simulazione suggerisce che gli interventi di mitigazione compenserebbero integralmente gli incrementi di spesa dovuti alla dinamica dei prezzi dell’ultimo anno per le famiglie nel primo decile di spesa. Per le famiglie negli altri decili la compensazione sarebbe parziale. Nel complesso la variazione della spesa netta risulterebbe inferiore alla media, pari al 2 per cento, per i primi quattro decili.

L’impatto della variazione dei prezzi sulla spesa (al lordo degli interventi di sostegno) risulta inoltre crescente al crescere dell’età del capofamiglia, anche in questo caso per effetto del maggior peso nel paniere dei soggetti più anziani, a parità di altre condizioni, delle voci di spesa relative all’abitazione e agli alimentari. I differenziali risultano tuttavia molto più contenuti di quanto osservato per decili di spesa equivalente. La distribuzione degli interventi di sostegno riduce il differenziale tra anziani e giovani, senza tuttavia compensarlo integralmente, mentre lo scostamento con la classe contigua dei 50-65enni risulterebbe pressoché annullato.

Le misure relative alle imprese. – Il decreto in esame, da una parte, introduce misure di sostegno alle imprese e, dall’altra, amplia il contributo straordinario (maggior prelievo) a carico di quelle del settore energetico. Le prime determinano maggiori oneri nel 2022 pari a 1,4 miliardi (lo 0,1 per cento del PIL); dal secondo sono attese nello stesso anno maggiori entrate per 6,5 miliardi, che si sommano ai 4 miliardi derivanti dalla versione del contributo straordinario introdotto con il DL 21/2022.

Tra le principali misure in favore delle imprese emerge l’innalzamento delle aliquote dei crediti di imposta già previsti nel DL 17/2022 e nel DL 21/2022 per compensare i maggiori costi, determinati dal rincaro dei prezzi, effettivamente sostenuti per l’acquisto di energia e di gas naturale nel primo e nel secondo trimestre del 2022. Da tale aumento deriverebbero maggiori aiuti alle imprese per 0,9 miliardi. Complessivamente, considerando anche i precedenti decreti, i contributi erogati alle imprese per le spese energetiche ammonterebbero a 4,3 miliardi nel 2022 (il 17,6 per cento degli interventi complessivi per il caro energia, pari a 24,4 miliardi). Alle imprese energivore, che consumano il 50 per cento del totale della spesa di elettricità, è riservato il 58 per cento degli aiuti per il contenimento dei costi dell’energia, mentre alle imprese gasivore, che consumano l’88 per cento del totale della spesa di gas, è riservato oltre l’82 per cento degli aiuti.

Un secondo gruppo di interventi è finalizzato a sostenere la liquidità delle imprese con misure che seguono i criteri del Quadro temporaneo (Temporary Crisis Framework) recentemente approvato dalla Commissione europea per fronteggiare la nuova crisi internazionale e consentire agli Stati di sostenere, da un lato, le attività colpite direttamente o indirettamente dalla guerra in Ucraina e, dall’altro, di fornire aiuti alle imprese per compensare, almeno parzialmente, l’aumento dei costi dell’energia. Si tratta di misure che utilizzano gli strumenti già istituiti nel 2020 – Garanzia Italia e regime straordinario di garanzia pubblica per le PMI attraverso il Fondo Centrale di garanzia – e consolidati nel corso del 2021 a supporto della liquidità di impresa durante l’emergenza sanitaria da COVID-19.

Un terzo gruppo di interventi ha natura più generale – di sostegno alla ripresa economica e alla produttività e internazionalizzazione delle imprese – e prevede un incremento dell’aliquota dei crediti di imposta per gli investimenti immateriali e per le spese di formazione 4.0.

A copertura di parte degli oneri finanziari del decreto per gli aiuti a famiglie e imprese viene potenziato il contributo straordinario introdotto con il DL 21/2022 a carico delle imprese del settore dell’energia che hanno potenzialmente beneficiato dell’aumento dei prezzi e delle tariffe dell’energia. Rispetto a quanto disposto con il DL 21/2022, il decreto aiuti: 1) aumenta l’aliquota dal 10 al 25 per cento; 2) estende a sette mesi (ottobre 2021 – aprile 2022) il periodo per il calcolo della base imponibile data dall’incremento del saldo tra operazioni attive e passive al netto dell’IVA; 3) stabilisce che il versamento possa avvenire in due rate anziché una (acconto del 40 per cento entro il 30 giugno e il saldo entro il 30 novembre 2022). Da tali modifiche è atteso un gettito di 6,5 miliardi, che si somma ai 4 del DL 21/2022. Complessivamente, nel 2022, considerando anche i precedenti provvedimenti, a fronte di circa 24,4 miliardi di aiuti per lo più generalizzati alle imprese e alle famiglie sono previsti 10,5 miliardi di maggior prelievo su uno specifico settore di attività. Emerge dunque il significativo carattere redistributivo dell’intervento pubblico a fronte di una crisi congiunturale che ha avuto effetti fortemente asimmetrici fra settori produttivi.

La dimensione complessiva del contributo straordinario (oltre il 30 per cento del gettito di competenza Ires complessivo e 25 per cento della somma di Ires e IRAP, riferiti all’anno di imposta 2019), le caratteristiche della sua base imponibile e la sua concentrazione su un settore ristretto risultano peculiari rispetto al regime ordinario di tassazione.

Il disegno del contributo straordinario (misura temporanea applicata al solo incremento del saldo tra operazioni attive e passive conseguite in uno specifico periodo) sembrerebbe essere tale da superare gli aspetti di incostituzionalità sollevati con riferimento alla Robin tax, l’addizionale Ires applicata alle imprese più grandi del comparto energetico nel periodo 2008-2014 in un contesto analogo di aumento dei prezzi e delle tariffe. Inoltre, il nuovo contributo straordinario, che risponde a esigenze di gettito e a obiettivi di natura redistributiva al fine di mitigare l’impatto sociale dell’aumento dei prezzi nel settore energetico, sembrerebbe essere compatibile con le misure considerate ammissibili dalla Comunicazione della Commissione europea dell’8 marzo 2022 (RePowerEU).

Emergono tuttavia alcune considerazioni generali.

1) Il contributo straordinario sembra rientrare in uno schema di finanza straordinaria giustificata dall’eccezionalità congiunturale dell’aumento dei prezzi dell’energia e dalla necessita di compensare gli effetti asimmetrici che questo ha comportato sui bilanci delle imprese e sul potere di acquisto delle famiglie. Ciò si è necessariamente tradotto in una misura fortemente concentrata. Sulla base del modello MEDITA dell’UPB, si può stimare che le imprese nei settori interessati dal contributo straordinario sono poco meno di 11.000 e rappresentano poco più dell’1 per cento del totale delle società di capitali non finanziarie (circa 980.000 imprese). Nonostante la presenza di molte piccole imprese nel settore (oltre il 98 per cento), le imprese medio-grandi rappresentavano nel 2019 oltre l’80 e il 70 per cento rispettivamente del fatturato e del valore aggiunto e oltre il 50 per cento del complesso della base imponibile Ires e IRAP.

2) L’attuale formulazione potrebbe fare emergere alcune questioni in termini di equità e di efficienza.

In primo luogo, si pone la questione dell’adeguatezza della base imponibile del contributo ad approssimare i sovraprofitti delle imprese del settore energetico dovuti all’incremento dei prezzi. Da un punto di vista economico, il saldo tra le operazioni attive e passive al netto dell’IVA corrisponde al valore aggiunto della produzione che include oltre, ai profitti, la remunerazione degli altri fattori della produzione. L’incremento del valore aggiunto rappresenterà quindi una buona approssimazione del sovraprofitto solo nella misura in cui questo non sia anche dovuto all’aumento delle remunerazioni degli altri fattori. Tuttavia, anche nel caso in cui l’incremento del valore aggiunto sia attribuibile interamente alla crescita dei profitti in termini economici, si potrebbero manifestare delle discrepanze rispetto all’aumento del profitto misurato secondo le regole civilistiche o fiscali relative all’Ires a causa delle quali il contributo impatterà in modo differenziato sugli utili civilistici. L’utilizzo della base imponibile dell’Ires avrebbe probabilmente permesso di commisurare meglio il contributo straordinario alle scritture contabili, ma avrebbe richiesto un calcolo su base annuale e un meccanismo di liquidazione in acconto anticipato su base previsionale che avrebbero introdotto ulteriori fattori di complessità e di incertezza sulla stima del gettito necessario per la copertura dei contestuali aiuti alle famiglie e alle imprese.

In secondo luogo, vi è la questione dell’individuazione del “periodo normale” da prendere come riferimento per misurare gli incrementi dei profitti. La scelta del periodo tra ottobre 2020 e aprile 2021 suscita qualche perplessità dato che risulta ancora condizionato dall’emergenza sanitaria e può comportare una sopravalutazione dell’effetto congiunturale. Il rischio di una sovrastima potrebbe essere ridotto optando per un periodo di riferimento meno influenzato dalla emergenza sanitaria, come potrebbero essere gli stessi mesi a cavallo degli anni 2019/2020 o una media dei due periodi. È tuttavia difficile prevedere l’effetto finale di una modifica del periodo di riferimento qualora la revisione della base imponibile fosse accompagnata da un adeguamento dell’aliquota per garantire il gettito necessario per la copertura del provvedimento.

In terzo luogo, la base imponibile potrebbe essere influenzata da componenti fiscali che non rientrano nella definizione di profitto in senso economico o civilistico. Si tratta ad esempio delle accise che rientrano nella base delle operazioni attive. Se si verifica un aumento delle quantità vendute, la maggiore accisa incassata genera un ampliamento della base imponibile del contributo sebbene sia versata all’erario. La riduzione delle accise attuata nel mese di aprile opera in direzione opposta, riducendo il contributo, anche a parità di quantità vendute.

Infine, una questione ampiamente dibattuta, anche sotto il profilo costituzionale, riguarda l’indeducibilità del contributo straordinario dall’Ires e dall’IRAP. Nel caso se ne prevedesse la deducibilità, il contributo straordinario si configurerebbe come un mero anticipo del versamento delle imposte e comporterebbe un’importante riduzione del gettito effettivo atteso (circa 3 miliardi). L’effetto potrebbe tuttavia essere compensato da un innalzamento dell’aliquota lasciando invariato l’onere per le imprese.

Le misure per gli Enti locali. – Il decreto incrementa di 170 milioni (150 milioni per i Comuni e 20 per Province e Città metropolitane) il contributo straordinario per il 2022 già previsto a beneficio degli Enti locali dal DL 17/2022. Per l’anno 2022 sono stati pertanto complessivamente destinati agli Enti locali 420 milioni, di cui 350 ai Comuni e 70 alle Province e alle Città metropolitane. Si tratta di ulteriori interventi di natura emergenziale che si affiancano alle risorse già trasferite alle Autonomie locali tramite il Fondo per l’esercizio delle funzioni fondamentali (cosiddetto Fondone) nel corso del 2020 e del 2021 per contrastare gli effetti derivanti dalla pandemia e che gli Enti possono utilizzare a fronte dei maggiori oneri derivanti da spese per l’energia elettrica. Una sovrapposizione di finalità, che potrebbe rendere complessa – in un contesto normativo quale quello attuale che prevede di fatto interventi discrezionali da parte del governo centrale per contribuire al finanziamento dei livelli essenziali delle prestazioni e delle funzioni fondamentali dei livelli decentrati in ragione dell’andamento del ciclo economico – la valutazione della corrispondenza fra i ristori assegnati e le effettive e diverse necessità degli Enti.

Un’altra disposizione del DL istituisce un Fondo di 80 milioni per ciascuno degli anni dal 2022 al 2024 destinato alle Province e alle Città metropolitane delle Regioni a statuto ordinario, della Sicilia e della Sardegna che abbiano subito una riduzione del gettito 2021, rispetto al 2019, dell’Imposta provinciale di trascrizione (IPT) o dell’Imposta sulle assicurazioni sulla responsabilità civile auto (RC Auto). La norma prevede tuttavia che il riparto dei fondi non avvenga sulla base della perdita di gettito ma della popolazione residente al 1° gennaio 2021. Non è inoltre chiara la scelta di prevedere un ulteriore fondo piuttosto che intervenire attraverso i due specifici fondi ordinari che sono stati costituiti con la legge di bilancio per il 2021, in sostituzione di tutti i contributi e i fondi di parte corrente, con l’obiettivo di dare un assetto definitivo alla finanza degli Enti di questo comparto. In generale, la necessità di intervenire a sostegno delle Province e Città metropolitane che abbiano subito una perdita rilevante del gettito dei principali tributi evidenzia una criticità dell’attuale assetto dei rapporti finanziari fra Stato e Province e Città metropolitane. L’appropriazione da parte dello Stato di una parte del gettito delle Province e Città metropolitane, che oggi avviene in forma fissa attraverso il contributo netto alla finanza pubblica, potrebbe essere ottenuta riservando direttamente allo Stato una quota del gettito di IPT e RCA. In questo modo, gli effetti negativi di un’eventuale riduzione delle basi imponibili (come quella coperta dalla disposizione in esame) sarebbero condivisi fra Autonomie locali e governo centrale.

Alcune osservazioni generali. – Il DL 50/2022, in linea con i provvedimenti che lo hanno preceduto, si caratterizza nel complesso come un intervento di urgenza, diretto principalmente ad alleviare nel breve termine gli effetti dei rincari delle materie prime sui bilanci di famiglie e imprese e sugli appalti pubblici. La necessità di un tale tipo di intervento è giustificata dalla rapidità con cui si sono deteriorate le nostre ragioni di scambio nei mesi recenti e dall’incertezza che caratterizza il contesto globale e le prospettive dell’economia.

Il decreto affianca alle precedenti misure dirette a mitigare l’aumento dei prezzi e delle tariffe, in modo sia generalizzato sia selettivo, un intervento, una tantum e in somma fissa, di sostegno diretto al reddito a favore di una platea relativamente ampia di soggetti. Sebbene l’intervento sia rivolto agli individui e non appaia particolarmente selettivo in termini di reddito, le simulazioni condotte su base campionaria suggeriscono che potrebbe contribuire in modo significativo a compensare l’impatto degli incrementi di prezzi e tariffe sui nuclei familiari con spesa più bassa, maggiormente dipendenti dai consumi energetici. Le stesse simulazioni mostrano che, nel complesso, gli interventi che si sono succeduti a partire dal DL 73/2021 avrebbero consentito di tutelare integralmente il potere di acquisto delle famiglie con minore capacità di spesa e di contenere comunque la perdita di potere di acquisto su valori prossimi al 2 per cento in media.

L’incertezza sull’evoluzione dello scenario economico, i rischi di possibili nuove tensioni sui mercati finanziari e la situazione dei conti pubblici hanno indotto il Governo a non ricorrere a un ulteriore aumento dell’indebitamento e del debito. La copertura finanziaria del provvedimento ha quindi richiesto, oltre all’utilizzo delle risorse messe a disposizione dal DEF, il ricorso a nuove riduzioni di spesa, in particolare con il definanziamento del Fondo sviluppo e coesione, e ad aumenti di entrata con l’innalzamento del contributo straordinario a carico delle imprese del settore energetico.

Quest’ultimo trova giustificazione nell’impatto asimmetrico che la crescita dei prezzi energetici ha avuto su famiglie e imprese energivore, da un lato, e imprese del settore energetico, dall’altro. Il disegno del contributo straordinario, che utilizza una base solo in parte correlata con quella dei tributi che gravano sui profitti d’impresa, è stato condizionato dall’urgenza di assicurare il gettito necessario alle coperture nell’anno in corso. Nell’ambito di questi vincoli, il superamento di alcune criticità specifiche, quali la possibile sovrastima derivante dall’utilizzo di un periodo di riferimento ancora condizionato dalla crisi pandemica o dall’inclusione delle accise nella base delle operazioni attive, dovrebbe essere accompagnato da un aumento dell’aliquota.

In prospettiva, anche se non dovessero realizzarsi scenari avversi, economici e geopolitici, non si può escludere la possibilità che l’inflazione si manifesti con maggiore persistenza rispetto a quanto prefigurato negli scenari di base delle previsioni macroeconomiche; la conduzione della politica economica potrebbe quindi dover fronteggiare dinamiche nominali ancora elevate nei prossimi trimestri. Appare pertanto necessario affiancare alle misure di urgenza anche l’irrobustimento e l’accelerazione dell’azione di riforma, volta a sciogliere i nodi strutturali dell’economia italiana e ad affrontare congiuntamente le nuove sfide dell’indipendenza energetica e della transizione ecologica.