7 ottobre 2024 | L’Ufficio parlamentare di bilancio (UPB) ha validato le previsioni macroeconomiche del Piano strutturale di bilancio di medio termine 2025-2029 (PSB). L’esito positivo è stato comunicato dalla Presidente dell’UPB, professoressa Lilia Cavallari, che oggi è intervenuta davanti alle Commissioni Bilancio riunite della Camera dei deputati e del Senato sui contenuti del PSB.

La Presidente ha illustrato le ragioni che hanno condotto a un esito positivo della validazione, sia del quadro macroeconomico tendenziale (QMT) sia di quello programmatico (QMP) del PSB, la strategia delineata dal PSB e le dinamiche dei principali aggregati di finanza pubblica. Di seguito, i principali contenuti dell’audizione.

Il PSB nel contesto del nuovo quadro di regole della UE. − Il 30 aprile è entrata in vigore la nuova governance economica della UE. La normativa prevede che la programmazione economica e di bilancio venga effettuata mediante l’elaborazione da parte degli Stati membri di Piani strutturali di bilancio di medio termine. I Piani sostituiscono i Programmi di stabilità e i Programmi nazionali di riforma, coprendo un intervallo di quattro o cinque anni a seconda della durata ordinaria della legislatura nazionale. Nel caso dell’Italia, il PSB contiene una programmazione di cinque anni coprendo il periodo dal 2025 al 2029.

Il PSB deve definire un percorso programmatico della spesa primaria netta finanziata da risorse nazionali (“spesa netta”) da sottoporre all’approvazione del Consiglio della UE su raccomandazione della Commissione europea. Per gli Stati con un debito pubblico superiore al 60 per cento del PIL o con un disavanzo superiore al 3 per cento del PIL, il percorso di spesa netta dovrà garantire che, alla fine del periodo di consolidamento − la cui durata può essere di quattro anni oppure di sette anni se accompagnato da riforme e investimenti vincolanti − il debito pubblico in rapporto al PIL si trovi su un sentiero plausibilmente decrescente e il disavanzo resti al di sotto del 3 per cento del PIL nel medio periodo. L’aggiustamento di bilancio deve assicurare, inoltre, il rispetto di salvaguardie numeriche comuni previste sul debito e sul deficit nonché la correzione del disavanzo eccessivo per i paesi, come l’Italia, in procedura per disavanzo eccessivo. La spesa netta costituisce l’indicatore rilevante per il monitoraggio sul rispetto del percorso di aggiustamento.

Nel PSB il Governo ha annunciato la sua intenzione di richiedere che il periodo di consolidamento di bilancio sia di sette anni, rendendo così più graduale l’aggiustamento previsto dalle nuove regole. Nel PSB, il Governo si impegna ad attuare l’aggiustamento per i prossimi cinque anni così come previsto dalla nuova governance della UE. Ai fini dell’elaborazione dei Piani, il 21 giugno la Commissione europea ha inviato ai paesi che non rispettavano le soglie definite nei trattati europei una “traiettoria di riferimento” per la spesa netta. Successivamente, l’Italia ha condotto un dialogo tecnico con la Commissione al fine di garantire la conformità del Piano con i nuovi criteri del PSC.

Per giustificare la richiesta di un aggiustamento di bilancio più graduale, il Governo ha delineato nel PSB le misure di riforma e gli investimenti che intende adottare. Gli ambiti di riforma scelti dal Governo riguardano la giustizia, la pubblica amministrazione (nuove competenze e programmazione della spesa), il sistema fiscale e l’ambiente imprenditoriale.

La Commissione europea dovrà ora valutare se i Piani, in particolare i percorsi di spesa netta, siano conformi ai requisiti della nuova disciplina europea. Se la valutazione sarà positiva, i Piani verranno adottati dal Consiglio; per l’Italia il Piano sarà vincolante per cinque anni. Per monitorare l’attuazione del percorso della spesa netta e degli impegni di riforma e investimento, gli Stati membri dovranno presentare una Relazione annuale sui progressi compiuti entro il 30 aprile.

La congiuntura globale e le proiezioni sulle variabili esogene del PSB. − Il prolungarsi della guerra in Ucraina e l’estensione dei conflitti nel Medio Oriente rendono il contesto internazionale estremamente instabile e incerto. Gli scontri coinvolgono anche paesi che hanno un ruolo chiave nell’estrazione del petrolio, per cui a seconda degli scenari militari potrebbero verificarsi oscillazioni marcate sulle quotazioni dei mercati delle materie prime energetiche. L’inflazione globale sta tuttavia diminuendo e le autorità monetarie hanno invertito l’orientamento sulla politica monetaria, avviando primi ribassi dei tassi d’interesse ufficiali. Le ipotesi sulle variabili esogene del PSB e le differenze rispetto alle attese del Documento di economia e finanza (DEF) 2024 appaiono nel complesso coerenti con gli sviluppi dei mercati e con le più recenti attese delle istituzioni internazionali. Tuttavia, l’incertezza e i rischi sono aumentati, a causa dell’estensione dei conflitti in corso e delle prospettive di restrizioni commerciali.

La congiuntura italiana e le revisioni dei dati di contabilità nazionale. − Nel 2023 il PIL dell’Italia ha rallentato allo 0,7 per cento, in linea con le dinamiche che hanno caratterizzato il periodo pre-pandemico. Il 4 ottobre l’Istat ha rilasciato i conti trimestrali coerenti con i nuovi conti annuali; la crescita italiana del PIL nella prima metà del 2024 si è confermata moderata (rispettivamente 0,3 e 0,2 per cento nel primo e nel secondo trimestre), ma è diminuita la variazione acquisita per l’anno a causa di revisioni sul 2023. La crescita acquisita sul complesso del 2024 è ora stimata dall’Istat allo 0,4 per cento dallo 0,6 indicato il 2 settembre, unicamente a causa di diverse dinamiche congiunturali sull’anno passato. Poiché i conti trimestrali sono corretti per i giorni lavorativi e nei conti annuali non si considera la stessa correzione, visto il calendario, nel 2024 la crescita del PIL dovrebbe essere superiore a quella risultante dalle serie trimestrali per un paio di decimi di punto percentuale. La variazione acquisita del PIL nominale sul 2024 è stata invece marginalmente migliorata con i nuovi conti, in virtù di una revisione al rialzo sulla dinamica del deflatore del PIL che ha più che compensato la limatura sulla componente reale del PIL. Anche le dinamiche recenti sull’occupazione sono state migliorate negli ultimi dati trimestrali dell’Istat.

La validazione delle previsioni macroeconomiche tendenziali. − L’UPB ha validato il 9 settembre scorso le previsioni macroeconomiche tendenziali elaborate dal Ministero dell’Economia e delle finanze (MEF) prima della revisione dei dati di contabilità nazionale, pubblicati dall’Istat il 23 settembre. La validazione faceva seguito alla comunicazione da parte dell’UPB di rilievi su una prima versione provvisoria della previsione del MEF, alla quale era seguita la predisposizione di un QMT che recepiva le istanze dell’UPB. Il MEF ha successivamente aggiornato il QMT, per tenere conto dei nuovi dati storici, che l’UPB ha esaminato e nuovamente validato.

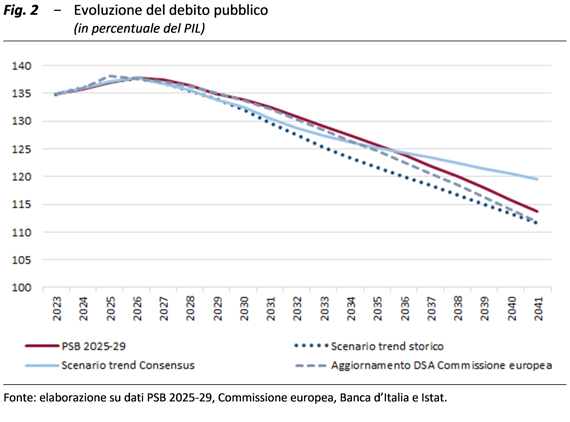

L’esercizio di validazione delle previsioni macroeconomiche programmatiche. – La manovra non incide sul 2024 per cui le previsioni programmatiche si differenziano da quelle tendenziali nel periodo 2025-29, il periodo sul quale s’incentra la validazione del QMP. Il Consiglio dell’UPB ha validato il QMP del PSB sulla base dei seguenti riscontri: a) il tasso di variazione del PIL (fig. 1) non eccede l’estremo superiore delle previsioni del panel UPB, è lievemente superiore a quello stimato dall’UPB nel biennio 2025-26 ma comunque si allinea alla mediana del panel e alle attese dell’UPB nel successivo triennio; b) la variazione del PIL nominale, variabile che più direttamente incide sull’andamento della finanza pubblica, è in diversi anni prossima a quella dell’UPB e nella media del periodo è allineata alla mediana del panel; c) il livello del prodotto reale di fine periodo del QMP non eccede quello più elevato del panel ed eccede quello previsto dall’UPB in misura accettabile; d) l’impatto della manovra di finanza pubblica sulla crescita del PIL è simile a quello prefigurato dall’UPB e nel complesso non eccede quello stimato da tre componenti del panel.

Le revisioni dei conti trimestrali e la validazione delle previsioni macroeconomiche. – Successivamente alla pubblicazione da parte del MEF del PSB sono stati diffusi dall’Istat i nuovi dati trimestrali di contabilità nazionale, pertanto queste informazioni non sono state considerate nell’esercizio di validazione dell’UPB. Con i nuovi dati la previsione sulla crescita del PIL reale del 2024 è soggetta a rischi al ribasso, per un paio di decimi di punto percentuale, mentre resta pienamente valida la stima sul PIL nominale. Le ripercussioni sulle stime di finanza pubblica potrebbero essere trascurabili, in quanto in ottobre si dispone di monitoraggi sui conti pubblici e i cambiamenti nella contabilità nazionale sono modesti e di segno opposto (in peggioramento il PIL reale, ma è confermato il PIL nominale e migliora l’occupazione). Non vi sono comunque impatti sui trascinamenti statistici delle previsioni per i prossimi anni.

I fattori di rischio delle previsioni macroeconomiche. − Lo scenario macroeconomico dell’economia italiana risulta esposto a diversi rischi, prevalentemente derivanti da fattori internazionali o dall’evoluzione delle politiche economiche e monetarie. Tenendo conto anche dell’ultima pubblicazione dei dati trimestrali di contabilità nazionale, i rischi appaiono ora orientati al ribasso sia nel breve sia nel medio periodo.

Le tensioni geopolitiche e la fragilità del commercio mondiale. − La situazione geopolitica si è rapidamente deteriorata negli ultimi giorni, a causa dell’estensione degli attori coinvolti negli scontri in Medio Oriente. Le guerre in atto incidono sugli scambi internazionali e sui prezzi delle materie prime e le ripercussioni potrebbero acuirsi velocemente lungo l’orizzonte di previsione. Le proiezioni sul commercio mondiale risultano fondamentali, poiché l’atteso rafforzamento non si prospetta uniforme, né a livello geografico né settoriale. In Europa persiste la fase di stallo dell’economia tedesca e potrebbero inasprirsi le barriere commerciali e la frammentazione degli scambi già in atto.

La dinamica degli investimenti e il PNRR. − Gli investimenti rappresentano la variabile più incerta nel quadro macroeconomico. Nel medio termine, alcune criticità potrebbero emergere dall’evoluzione dei progetti finanziati con il programma NGEU, specialmente considerando la concentrazione degli interventi nei prossimi due anni, che potrebbe causare colli di bottiglia nell’offerta. L’inizio della fase di riduzione dei tassi ufficiali da parte della Banca centrale europea potrà esercitare un impulso positivo alla crescita, tuttavia l’esatta tempistica dei prossimi ribassi e la trasmissione degli effetti dipendono da numerosi fattori. La quantificazione dell’impatto è quindi difficile, anche in virtù degli elevati livelli già raggiunti dall’accumulazione di capitale negli anni passati in Italia.

L’avversione al rischio dei mercati e le politiche monetarie. − I prezzi dei titoli azionari rimangono elevati, mentre i premi al rischio sui titoli obbligazionari, nonostante la volatilità osservata nei mesi scorsi, si sono ridotti rispetto all’autunno. L’avversione al rischio da parte degli operatori di mercato è relativamente bassa, ma potrebbe mutare rapidamente; saranno decisive le prossime azioni delle banche centrali, i potenziali cambiamenti delle politiche economiche globali, anche in seguito alle diverse scadenze elettorali previste quest’anno, oltre all’evoluzione dei conflitti in corso.

Rischio climatico e ambientale. − I rischi ambientali, in particolare quelli legati a condizioni climatiche avverse, rimangono rilevanti. Oltre a influenzare i prezzi dei beni alimentari e dell’energia, eventi meteorologici estremi possono danneggiare il tessuto produttivo di diverse attività economiche, dall’agricoltura al turismo. Inoltre, la maggiore frequenza di eventi estremi induce sia i Governi sia gli operatori privati ad aumentare gli accantonamenti di risorse per gestire le emergenze, riducendo gli spazi per misure espansive.

Il quadro tendenziale di finanza pubblica. − Rispetto al DEF 2024, il PSB 2025-29 rivede al ribasso il disavanzo in ogni anno del periodo 2024-27, in media dello 0,7 per cento del PIL. Le previsioni aggiornate indicano un indebitamento netto tendenziale delle Amministrazioni pubbliche pari al 3,8 per cento del PIL nel 2024, al 2,9 nel 2025, al 2,1 nel 2026 e all’1,5 nel 2027. Il deficit tendenziale scende sotto il 3 per cento del PIL già dal prossimo anno, in anticipo di un anno rispetto a quanto previsto nel DEF. Già nell’anno in corso e sempre in anticipo di un anno rispetto al DEF, è previsto il ritorno a un avanzo primario, per la prima volta dal 2019. L’avanzo primario è stimato appena positivo nel 2024, pari all’1 per cento del PIL nel prossimo anno, salirebbe all’1,8 nel 2026 e al 2,5 nel 2027.

Le previsioni del Piano, oltre agli effetti della revisione apportata dall’Istat ai dati di consuntivo della contabilità nazionale, scontano essenzialmente i risultati del monitoraggio in corso d’anno dei conti pubblici, gli effetti finanziari della rimodulazione delle spese legate al PNRR e l’andamento relativamente favorevole dei tassi di interesse conseguente all’attenuazione della restrizione monetaria. Dal monitoraggio è emerso un miglioramento delle entrate rispetto alle attese, specialmente per le imposte dirette. Il trascinamento agli anni successivi di quanto emerso per l’anno in corso − nell’ipotesi che l’incremento registrato nel 2024 sia di natura strutturale − spiega gran parte del miglioramento del disavanzo tendenziale rispetto al DEF dello scorso aprile. La rimodulazione in avanti delle spese del PNRR potrebbe essere in parte conseguente allo stato di attuazione monitorato nel 2024: dall’analisi delle differenze delle previsioni tendenziali rispetto a quelle del DEF emergono cambiamenti nel profilo temporale e revisioni della composizione per voci economiche che suggeriscono uno spostamento di risorse finanziate da sovvenzioni della UE a favore delle spese correnti. Quanto all’aggiornamento della spesa per interessi, rispetto a quanto previsto nell’aprile scorso, viene stimata una riduzione crescente negli anni a partire dal 2025, che ha come conseguenza un minore esborso complessivo nel triennio 2025-27 di oltre 13 miliardi.

Si segnalano carenze di informazioni nel quadro tendenziale di finanza pubblica del PSB, che avrebbe potuto assorbire maggiormente i contenuti di norma presenti nella Nota di aggiornamento del DEF (NADEF), come auspicato dal Documento conclusivo del Parlamento sull’indagine conoscitiva relativa alla nuova governance europea. Si evidenzia, in particolare, la mancanza di informazioni sullo scenario a politiche invariate e circa la rimodulazione del profilo temporale di attuazione del PNRR.

È auspicabile che le modifiche che si apporteranno alla normativa nazionale in materia di contabilità pubblica tengano conto della necessità di preservare la completezza delle informazioni da fornire al Parlamento e all’opinione pubblica in merito ai quadri di riferimento e ai contenuti della programmazione economica e di bilancio.

Il quadro programmatico di finanza pubblica. − Gli obiettivi di disavanzo in rapporto al PIL del PSB sono pari al 3,3 per cento nel 2025, al 2,8 nel 2026 e al 2,6 nel 2027, inferiori alle previsioni tendenziali del DEF 2024 nel biennio 2025-26, mentre nel 2027 l’obiettivo attuale è superiore alla previsione dello scorso aprile. La riduzione del deficit programmatico in rapporto al PIL continua nel 2028 e nel 2029, quando dovrebbe attestarsi, rispettivamente, al 2,3 e all’1,8 per cento. Pur comportando un ampliamento dell’indebitamento netto rispetto allo scenario a legislazione vigente, il Piano conferma l’obiettivo di discesa del deficit sotto al 3 per cento nel 2026, ponendo quindi le condizioni per l’uscita dalla procedura per disavanzo eccessivo del Patto di stabilità e crescita nel 2027. La dinamica del rapporto tra debito pubblico e PIL nel triennio 2025-27 non si discosta significativamente da quella prefigurata nel DEF 2024.

Il percorso programmatico della spesa netta prevede una crescita dell’1,3 per cento nel 2025, che aumenta nel biennio successivo fino all’1,9 per cento nel 2027 e si riduce di nuovo nel biennio finale di programmazione, arrivando all’1,5 per cento nel 2029. Tale percorso è in linea con la traiettoria di riferimento della spesa netta inviata dalla Commissione europea. Esso implica un aggiustamento di bilancio impegnativo e prolungato nel tempo che assicurerebbe una riduzione plausibile del debito in rapporto al PIL nel medio periodo, preservando al tempo stesso gli investimenti pubblici. Nel biennio 2025-26, lo sforzo di consolidamento sarà mitigato dagli investimenti finanziati dalle sovvenzioni della UE legate al PNRR (oltre a quelle usuali dei fondi di coesione), che non impattano sul disavanzo delle Amministrazioni pubbliche né sull’indicatore di spesa netta. Dal 2027 le riforme e gli investimenti previsti nel Piano, in particolare quelli utili per l’estensione del periodo di aggiustamento, dovrebbero fornire un contributo significativo alla crescita.

L’impegno alla diminuzione del rapporto fra debito e PIL è rafforzato dall’anticipazione dell’aggiustamento e può contribuire a ridurre lo spread sui tassi di interesse dei titoli di Stato italiani. L’allineamento allo spread sui titoli sovrani spagnoli comporterebbe un risparmio sull’onere del debito superiore a 23 miliardi per il periodo 2025-29.

La realizzazione del Piano è soggetta ad alcuni elementi di incertezza. In primo luogo, il Piano assume la piena attuazione del PNRR e la prosecuzione dell’impegno a realizzare riforme e investimenti lungo l’intero orizzonte di programmazione. Sono, inoltre, presenti rischi di natura generale e sistemica derivanti dalla transizione demografica, dall’impatto dei cambiamenti climatici e della transizione energetica, nonché dall’incertezza geopolitica.

Il PSB fornisce informazioni di carattere generale sui provvedimenti della manovra e in particolare sulle coperture finanziarie, per maggiori dettagli occorrerà attendere il Documento programmatico di bilancio di metà ottobre.

La programmazione di bilancio di medio periodo richiederebbe di evidenziare la strategia per conseguire gli obiettivi di consolidamento con indicazioni più dettagliate riguardo alle dinamiche attese per i principali programmi di spesa e le fonti di entrata e al raccordo con l’attuazione degli investimenti e delle riforme. Ciò rafforzerebbe ulteriormente la credibilità dell’impegno di risanamento.

L’impatto delle riforme del PSB: focus sull’efficienza della PA. − Il periodo di aggiustamento di bilancio può essere allungato da 4 a 7 anni, se affiancato da investimenti e riforme strutturali volti a favorire la crescita e la sostenibilità del debito. Nel Piano sono state delineate riforme in cinque “aree di azione”: 1) giustizia; 2) attuazione della riforma fiscale, promozione della compliance volontaria a costi ridotti e contrasto all’evasione; 3) miglioramento dell’ambiente imprenditoriale; 4) merito e nuove competenze nella Pubblica amministrazione; 5) miglioramento della programmazione e del governo della spesa pubblica. Tuttavia, gli impegni in termini di obiettivi da raggiungere, tempistiche e indicatori richiesti dagli orientamenti della Commissione europea sul contenuto dei PSB non sono specificati.

Per illustrare l’effetto sulla crescita del programma di riforme contenuto nel Piano, è stata condotta una simulazione dell’impatto macroeconomico di uno degli ambiti di riforma che dovrebbe permettere l’estensione del periodo di aggiustamento, ovvero quello della Pubblica amministrazione. Secondo queste simulazioni, l’impatto sul PIL del totale delle riforme del Piano riguardanti la Pubblica amministrazione (alcune delle quali già attuate perché incluse nel PNRR) sarebbe pari a 1,4 punti percentuali entro il 2031, mentre nel lungo periodo (2050) il loro impatto arriverebbe fino a 1,9 punti percentuali.

L’evoluzione programmatica del debito e l’impatto dei programmi dell’Eurosistema sul mercato dei titoli di Stato italiani. − Dopo il calo registrato nel triennio 2021-23, il rapporto tra il debito e il PIL nello scenario programmatico del Piano è atteso aumentare fino al 2026, per complessivi 3,1 punti percentuali, e poi ridursi a ritmi crescenti dal 2027 al 2029, quando si attesterebbe al 134,9 per cento, un valore vicino a quello registrato alla fine del 2023 e poco sopra il livello pre-pandemico del 2019. Sulla dinamica del debito fino al 2026 incidono in misura rilevante, attraverso il loro impatto sull’aggiustamento stock-flussi, le ingenti compensazioni d’imposta legate agli incentivi fiscali per il settore edilizio degli ultimi anni. Al contrario, la riduzione delle disponibilità liquide del Tesoro e la prosecuzione del piano di dismissioni di proprietà pubbliche dovrebbero contribuire favorevolmente alla dinamica del debito.

Le emissioni lorde dei titoli di Stato al netto dei programmi dell’Eurosistema nel 2024 possono essere stimate in 483 miliardi, un ammontare superiore di 35 miliardi rispetto al 2023. Le emissioni lorde dei titoli di Stato sono stimate in 505 miliardi, in aumento rispetto al 2023. Ciò è dovuto sia all’incremento del fabbisogno del settore statale, seppure migliore delle attese del DEF 2024, sia a un importo maggiore di titoli da rimborsare nell’anno. Il portafoglio di titoli detenuto dall’Eurosistema ai fini di politica monetaria continua a ridursi. Nei primi sette mesi del 2024 l’ammontare dei titoli pubblici italiani detenuti dall’Eurosistema si è ridotto di circa 25 miliardi rispetto alla fine del 2023. Nel primo semestre dell’anno, l’Eurosistema ha reinvestito integralmente il capitale rimborsato sui titoli in scadenza nell’ambito del Pandemic Emergency Purchase Programme; nella seconda parte dell’anno il reinvestimento sarà parziale.

I flussi netti di titoli che dovranno essere assorbiti dagli investitori privati, pari alle emissioni nette di titoli di Stato al netto dei programmi dell’Eurosistema sul mercato secondario, sono stimati in aumento nel 2024, a un livello di circa 135 miliardi. Nella prima metà dell’anno, si osserva un incremento della quota di titoli di Stato detenuta da famiglie e imprese e da investitori esteri; a giugno del presente anno tali quote erano, pari, rispettivamente a 15 e 29 per cento.

La sensitività del rapporto tra il debito e il PIL. − La previsione del rapporto tra il debito e il PIL del PSB è stata sottoposta ad analisi di sensitività rispetto a diverse ipotesi macroeconomiche. Utilizzando per il periodo 2024-29 le previsioni dell’UPB relative al tasso di crescita del PIL, dei deflatori del PIL e dei consumi, il profilo del debito in rapporto al PIL sarebbe, nel triennio 2024-26, simile a quello previsto nel PSB mentre nei restanti anni risulterebbe maggiormente discendente. Alla fine del periodo di programmazione, nel 2029, il rapporto tra il debito e il PIL nello scenario UPB raggiungerebbe un valore pari al 133,9 per cento, un punto percentuale di PIL al di sotto della previsione programmatica del Governo.

È stata, inoltre, condotta un’analisi di sensitività della dinamica del debito in rapporto al PIL rispetto ai tassi di interesse sui titoli sovrani. Nel PSB, il Governo ha utilizzato una nuova ipotesi riguardo la struttura dei tassi sottostante la previsione della spesa per interessi. In particolare, la curva dei rendimenti italiana è stata derivata aggiungendo, per ogni scadenza, uno spread alla curva forward dei tassi tedeschi. In un’ottica prudenziale, è importante valutare quale potrebbe essere il sentiero di evoluzione del debito in rapporto al PIL se l’ipotesi sulla struttura dei tassi di interesse fosse simile a quella adottata in precedenti documenti programmatici, ovvero utilizzando la curva dei tassi forward italiani ricavata nel mese di agosto. In base a questa ipotesi, il rapporto tra debito e PIL dello scenario UPB risulterebbe più elevato, rispetto alla previsione del PSB. Nel 2029, il debito raggiungerebbe il livello del 136,5 per cento del PIL, oltre un punto percentuale al di sopra della stima governativa.

Infine, attraverso simulazioni stocastiche relative alle variabili macro-finanziarie che influenzano la dinamica del rapporto tra il debito e il PIL, è stata condotta un’analisi probabilistica che evidenzia un’elevata probabilità di aumento del rapporto tra il debito e il PIL nei primi anni del Piano, mentre tale probabilità si riduce sensibilmente dal 2027. Nel triennio 2024-26, la probabilità di discesa del debito in rapporto al PIL rispetto all’anno precedente si colloca su valori modesti (pari a circa il 40 per cento nel 2024 e al 17 per cento nel 2025 e nel 2026), mentre dal 2027 la probabilità di discesa del debito in rapporto al PIL aumenta in maniera significativa e si attesterebbe intorno a valori compresi tra l’80 e il 90 per cento.

La procedura per disavanzo eccessivo nei confronti dell’Italia. − Dopo la disattivazione a fine 2023 della clausola di salvaguardia generale, a giugno scorso la Commissione europea ha proposto l’apertura della procedura per deficit eccessivo, sulla base delle relazioni ai sensi dell’art. 126.3 del Trattato sul funzionamento della UE (TFUE). La valutazione della Commissione ha tenuto conto della nuova governance economica, dove il criterio del disavanzo è rimasto immutato in confronto al passato, mentre la verifica del rispetto del criterio del debito è stata rivista, basandola sull’osservanza del percorso di spesa netta concordato con il Consiglio. Dato che per quest’anno la Commissione non è in grado di valutare il rispetto di tale criterio, la decisione sull’esistenza di un deficit eccessivo si è basata solo sul criterio del deficit.

La Commissione europea ha valutato che l’Italia non rispetta il criterio del disavanzo (la medesima valutazione ha riguardato Belgio, Francia, Malta, Polonia, Slovacchia e Ungheria). Seguendo le raccomandazioni della Commissione, il 26 luglio il Consiglio della UE ha adottato la decisione che stabilisce l’esistenza di un disavanzo eccessivo nei confronti dell’Italia, così come di Belgio, Francia, Ungheria, Malta, Polonia e Slovacchia. Al fine di garantire la coerenza tra gli obblighi di correzione nell’ambito della PDE e il percorso di aggiustamento da approvare nei PSB, il Consiglio si esprimerà sulle azioni correttive necessarie per il rientro del disavanzo dopo il pacchetto d’autunno del semestre europeo.

La traiettoria di riferimento della Commissione europea e il percorso programmatico della spesa netta del PSB. – La nuova governance economica della UE prevede che, preliminarmente alla presentazione dei PSB, la Commissione europea trasmetta ai paesi con debito superiore al 60 per cento del PIL o con disavanzo superiore alla soglia del 3 per cento del PIL “traiettorie di riferimento” della spesa netta. La traiettoria di riferimento della Commissione è derivata da aggiustamenti del saldo primario strutturale, su un orizzonte di quattro o sette anni, che garantiscano, anche in scenari avversi, una riduzione “plausibile” del debito pubblico in rapporto al PIL nei dieci anni successivi alla fine di tali aggiustamenti, in assenza di ulteriori misure e tenendo conto dei costi aggiuntivi legati all’invecchiamento demografico. La traiettoria di riferimento assicura, inoltre, che il disavanzo pubblico in rapporto al PIL si collochi, nel medesimo decennio, al di sotto del 3 per cento del PIL. Le traiettorie di riferimento sono inoltre predisposte in modo tale da rispettare ex ante le “salvaguardie” numeriche comuni a tutti i paesi della UE, ovvero la “salvaguardia sulla sostenibilità del debito” e la “salvaguardia di resilienza sul deficit” e da essere coerenti con le disposizioni relative al percorso di correzione in caso di PDE.

Nel periodo di sette anni che va dal 2025 al 2031, l’aggiustamento minimo richiesto del saldo primario strutturale sottostante la traiettoria di riferimento per l’Italia è pari, in media, a 0,62 punti percentuali. Nonostante l’aggiustamento di bilancio di 0,6 punti percentuali l’anno richiesto nel triennio 2025-27, l’indebitamento netto, pari al 4,4 per cento del PIL nel 2024, resterebbe sostanzialmente stabile a causa dell’aumento della spesa per interessi e dell’effetto sfavorevole del consolidamento di bilancio sulla crescita economica. A partire dal 2028 e fino al 2031, l’indebitamento netto inizierebbe a calare gradualmente e, nonostante l’aumento previsto della spesa per interessi, raggiungerebbe il 3 per cento del PIL nel 2030 e il 2,6 per cento nel 2031, alla fine del periodo di aggiustamento.

La traiettoria di riferimento della spesa netta indica che il limite massimo dei tassi di crescita di tale indicatore deve essere pari in media all’1,5 per cento nel periodo 2025-2031. Il limite massimo alla crescita della spesa netta è pari all’1,6 per cento nel 2025 e nel 2026 e dell’1,5 per cento nel 2027, all’1,4 per cento nel 2028, all’1,3 per cento nel biennio 2029-2030 e all’1,4 per cento nel 2031.

L’aggiustamento del saldo primario strutturale programmato dal PSB è pari in media a 0,53 punti percentuali nel periodo dal 2025-2031, inferiore di quasi 0,1 punti percentuali rispetto a quanto indicato dalla Commissione europea nella traiettoria di riferimento; tuttavia, la posizione di bilancio di partenza, il 2024, è migliore nel PSB rispetto alle previsioni di primavera della Commissione. Alla fine del periodo di aggiustamento, ovvero nel 2031, il saldo primario strutturale indicato dal PSB è quindi molto simile a quello stimato dalla Commissione (pari a 3,2 per cento nel Piano e a 3,3 nella traiettoria di riferimento). Nel PSB, il 2025 e 2026 sono caratterizzati da aggiustamenti più ambiziosi rispetto a quelli degli anni successivi per la volontà del Governo di riportare il disavanzo al di sotto del 3 per cento del PIL nel 2026, così da uscire dalla PDE già nel 2027. Ciò consente di fatto un minore aggiustamento negli anni successivi (cosiddetto frontloading).

La crescita della spesa netta programmata nel PSB è pari in media all’1,5 per cento, in linea con la traiettoria di riferimento della Commissione europea, ma il profilo annuale presentato dal Governo è diverso. Dato l’obiettivo di rientro dell’indebitamento netto entro la soglia del 3 per cento del PIL nel 2026, il tasso di crescita della spesa netta programmato dal Governo è inferiore a quanto indicato dalla Commissione per il 2025. Nel 2026 i due tassi coincidono e sono pari all’1,6 per cento. Dal 2027 i tassi di crescita del Governo sono più alti in media di circa 0,3 punti percentuali fino al 2029.

Il percorso di aggiustamento di bilancio delineato nel PSB rispetta le clausole di salvaguardia sul debito e sul deficit previste dal nuovo regolamento sul braccio preventivo. Nel Piano, la riduzione del debito è in media pari all’un per cento del PIL nel periodo 2027-2031, rispettando quindi la clausola di salvaguardia sul debito. Il nuovo regolamento del braccio preventivo prevede anche una clausola di resilienza sul deficit che viene rispettata dalla programmazione di bilancio del PSB in quanto l’aggiustamento annuale del saldo primario strutturale programmato è sempre più ambizioso di 0,25 punti percentuali, ovvero l’aggiustamento strutturale minimo richiesto ai paesi con un disavanzo strutturale superiore all’1,5 per cento e nel caso di un percorso di aggiustamento di sette anni.

La programmazione degli investimenti pubblici finanziati con risorse nazionali soddisfa il criterio numerico per l’estensione del periodo di aggiustamento previsto dalla nuova disciplina europea. Il PSB indica che tra il 2027 e il 2029 essi saranno pari in media al 3,3 per cento del PIL, superiori dunque alla media degli investimenti pubblici finanziati con risorse nazionali durante il periodo del PNRR stimata pari al 2,9 per cento del PIL.

Proiezioni nel medio termine del debito in rapporto al PIL nel contesto delle regole del Patto di stabilità e crescita. − Al fine di valutare se l’aggiustamento strutturale del PSB sia sufficiente a garantire il rispetto dei requisiti del nuovo quadro di regole del PSC anche utilizzando ipotesi macro-finanziarie alternative, sono stati elaborati due scenari di medio periodo che utilizzano il framework DSA elaborato dall’UPB e un terzo scenario nel quale si aggiorna − con dati a consuntivo e previsioni più recenti − l’esercizio di simulazione DSA sottostante la traiettoria di riferimento della Commissione europea. I due scenari di medio periodo elaborati con il framework DSA dell’UPB prevedono ipotesi alternative relative, in particolare, alla crescita del PIL potenziale che evolve in base a una dinamica di trend. Nel terzo scenario che aggiorna la DSA della Commissione, la crescita del PIL potenziale è ricavata dall’UPB in base alla metodologia comune della funzione di produzione utilizzata a livello europeo sottostante la determinazione delle traiettorie di riferimento.

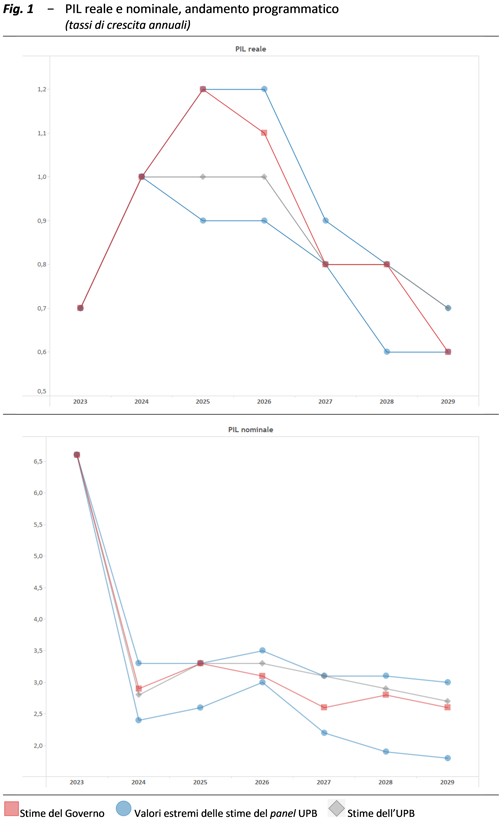

L’analisi mostra che, in linea con le proiezioni di medio periodo del PSB, in tutti gli scenari considerati, il rapporto tra debito e PIL presenterebbe una dinamica crescente nei primi anni dell’orizzonte di previsione e una discesa via via più marcata negli anni successivi (fig. 2). Il rapporto tra debito e PIL diminuirebbe negli anni 2031-2041 coerentemente con le disposizioni del PSC le quali richiedono che il debito si collochi su un sentiero continuativamente decrescente nei dieci anni successivi alla fine del periodo di consolidamento di bilancio. Al pari delle proiezioni del PSB, anche negli scenari che utilizzano il framework DSA dell’UPB il disavanzo dovrebbe scendere al di sotto della soglia del 3 per cento del PIL a partire dal 2026, consentendo all’Italia di uscire dalla PDE già dal 2027. Per contro, nello scenario di aggiornamento della DSA, che prevede, coerentemente con la metodologia delle traiettorie di riferimento della Commissione europea, un più significativo effetto di retroazione dell’aggiustamento di bilancio sui livelli di PIL, l’indebitamento netto scenderebbe sotto il 3 per cento del PIL nel 2029. In linea con le disposizioni del PSC, in tutti gli scenari considerati, l’indebitamento netto si manterrebbe al di sotto della soglia del 3 per cento del PIL in assenza di ulteriori interventi di bilancio dopo il 2031.