Il Presidente dell’Ufficio parlamentare di bilancio (UPB) Giuseppe Pisauro è intervenuto oggi in audizione presso le Commissioni Finanze della Camera e Finanze e Tesoro del Senato, riunite in seduta congiunta nell’ambito dell’indagine conoscitiva in materia di riforma dell’Irpef e altri aspetti del sistema tributario.

Il presidente dell’UPB, dopo aver accennato all’evoluzione storica dell’imposta personale sul reddito e aver ricordato le caratteristiche attuali dell’Irpef, si è soffermato sulle principali criticità del sistema vigente. La riforma dell’Irpef dovrebbe mirare a superare tali criticità, in particolare quelle relative all’attuale struttura dell’imposta (aliquote marginali effettive elevate ed irregolari in corrispondenza di redditi medi e medio-bassi, erosione della base imponibile e dell’imposta, scarsa trasparenza e complessità, diffusa evasione dei redditi da lavoro autonomo e da impresa) e quelle che emergono considerando il sistema di tax-benefit nel suo complesso. Nel disegnare la riforma va tenuta ben presente l’esigenza di sostenibilità dei conti pubblici nel medio-lungo termine e quella di favorire la crescita riducendo i disincentivi al lavoro e all’accumulazione di capitale umano e fisico. Vanno altresì considerate le caratteristiche degli altri segmenti di tassazione che costituiscono il sistema tributario italiano e i riflessi che modifiche all’attuale struttura dell’Irpef avrebbero sul finanziamento di Regioni e Comuni.

Per quanto riguarda gli obiettivi della riforma e il quadro finanziario attuale, nei più recenti documenti ufficiali (Nota di aggiornamento del Documento di economia e finanza 2020 e nella proposta di Piano nazionale di ripresa e resilienza trasmessa al Parlamento lo scorso 15 gennaio) si afferma l’intenzione di attuare una riforma del sistema tributario, in particolare dell’Irpef, finalizzata alla semplificazione e alla trasparenza, al miglioramento dell’equità e dell’efficienza e al contrasto dell’evasione. Tra gli obiettivi viene esplicitamente menzionata la riduzione delle aliquote effettive sui redditi da lavoro, dipendente e autonomo, in particolare per i contribuenti con redditi bassi e medio-bassi, in modo da aumentare il tasso di occupazione, ridurre il lavoro sommerso e incentivare l’occupazione delle donne e dei giovani. A oggi le risorse stanziate per la riforma fiscale sono quelle previste dalla legge di bilancio per il triennio 2021-23 che ha istituito un apposito fondo per il finanziamento di questi interventi dotandolo di risorse pari a 8 miliardi nel 2022 e a 7 miliardi a decorrere dal 2023. Di queste, tuttavia, una quota annua compresa tra 5 e 6 miliardi viene specificamente destinata al finanziamento dell’assegno unico per i figli a carico in corso di definizione. Allo stato attuale quindi per la riforma fiscale sono disponibili tra i 2 e 3 miliardi nel 2022 e tra 1 e 2 miliardi dal 2023. Dal 2022 ulteriori risorse per il Fondo potranno derivare dalle maggiori entrate permanenti derivanti dal miglioramento dell’adempimento spontaneo, un fenomeno particolarmente complesso da stimare in quanto molto specifico, legato a comportamenti individuali e la cui perimetrazione non è sempre chiara.

L’entità delle risorse a oggi destinate alla riforma appaiono insufficienti a finanziare gli obiettivi indicati nei documenti ufficiali. L’attuale stato dei conti pubblici, fortemente appesantito dagli interventi per l’emergenza COVID, e l’esigenza di preservarne la sostenibilità nel medio-lungo periodo precludono la possibilità di un finanziamento in disavanzo. Ulteriori risorse da destinare al ridisegno dell’Irpef potrebbero, tuttavia, derivare:

- da una riallocazione del carico fiscale all’interno dell’Irpef, attraverso un aumento del prelievo sui redditi più elevati per compensare le perdite di gettito conseguenti alla riduzione del prelievo sui redditi bassi e medio-bassi indicata come obiettivo della riforma;

- da un ripensamento dell’entità del prelievo sui redditi fuoriusciti nel tempo dalla base imponibile dell’Irpef riconducendoli nell’alveo della tassazione progressiva; un ruolo non irrilevante nel recupero delle risorse potrebbe anche essere giocato da una revisione del catasto, dallo sfoltimento delle spese fiscali e da un efficace contrasto dell’evasione fiscale;

- da una ricomposizione del prelievo complessivo, spostando la tassazione dai fattori produttivi verso i consumi, accogliendo una richiesta che viene riproposta annualmente dalla Commissione europea nelle Raccomandazioni specifiche per il paese e che favorirebbe la crescita riducendo le distorsioni del sistema tributario;

- da una riduzione delle spese che, tuttavia, appare problematica sia alla luce della loro compressione già avvenuta negli ultimi anni ai fini del risanamento dei conti pubblici sia in relazione alle nuove esigenze che si stanno manifestando nell’attuale crisi pandemica e che influenzeranno le politiche pubbliche nei prossimi anni.

Fissato il quadro finanziario di riferimento, è importante definire la direzione di riforma che si vuole intraprendere: se rimettere in discussione gli elementi fondanti dell’attuale Irpef (modello di tassazione omnicomprensivo o duale, tassazione individuale o familiare, grado di progressività dell’imposta) oppure partire dal sistema attuale e correggerne le principali criticità (effetti distorsivi delle elevate aliquote marginali effettive, iniquità dell’imposta in termini sia verticali sia orizzontali, complessità del sistema, pluralità di obiettivi e mix di detrazioni d’imposta e di strumenti di spesa). Tali scelte, insieme a quella sulle finalità che l’imposta deve perseguire, andranno effettuate alla luce dell’equità e dell’efficienza dell’intero sistema tributario e del ruolo che oggi ricopre l’Irpef come principale fonte di finanziamento della spesa.

Quanto al modello di tassazione, il sistema attuale è ibrido, essendosi allontanato sia dal modello omnicomprensivo, in cui il complesso dei redditi è sottoposto a un’unica forma di tassazione di tipo progressivo, sia da quello duale puro, in cui i redditi da lavoro sono tassati con imposta progressiva e quelli da capitale con aliquota proporzionale, generalmente uguale all’aliquota più bassa del sistema progressivo. La scelta del modello di tassazione, e quindi dell’ampiezza della base imponibile, è determinante per stabilire la misura della capacità contributiva e tassarla in maniera adeguata. Ciò è alla base del funzionamento di un sistema di tassazione progressivo. Si pone quindi la scelta se far riconfluire o meno nella base imponibile dell’Irpef i redditi che ne sono progressivamente usciti oppure muoversi verso un sistema più vicino a quello duale. Non ci si riferisce in questo caso ai redditi da attività finanziaria, che sin dall’inizio sono rimasti fuori dalla tassazione progressiva per la loro natura mobile e la sensibilità alla competizione fiscale (sebbene attenuata oggi dall’obbligo di scambio di informazioni tra paesi), ma piuttosto ai redditi prodotti da professionisti e imprese individuali e quelli derivanti da locazioni immobiliari.

Per quanto riguarda i primi, una riflessione andrebbe fatta sul mantenimento del regime forfettario introdotto nel 2019 per i titolari di partita IVA (professionisti e imprenditori individuali) con ricavi fino a 65.000 euro. Tale regime, a differenza dei precedenti (minimi e forfettari), non si configura come un’agevolazione a soggetti con attività professionale o di impresa marginale e non strutturata, ma come una vera e propria detassazione che riguarda circa il 60 per cento dei lavoratori autonomi e imprenditori individuali, creando iniquità nel sistema, frenando la crescita dimensionale delle imprese e incentivando la sottofatturazione dei ricavi (oltre i 65.000 euro si fuoriesce dal regime e si rientra nell’imposizione progressiva). Per ristabilire l’equità del sistema e per rendere neutrale il prelievo rispetto alla forma giuridica dell’impresa, un’opzione potrebbe essere quella di riproporre un meccanismo come quello, mai entrato in vigore, dell’Imposta sul reddito di impresa (Iri), in base al quale il reddito derivante dall’attività d’impresa verrebbe tassato con aliquota unica al 24 per cento (la stessa alla quale sono soggette le società di capitale) determinando la neutralità del prelievo rispetto alla forma giuridica dell’impresa, mentre la remunerazione del professionista o dell’imprenditore, ossia la parte di utili che viene distolta dall’attività professionale o dall’impresa, verrebbe assoggettata a tassazione progressiva (ristabilendo l’equità orizzontale del prelievo). In questo modo il sistema di tassazione si avvicinerebbe a un sistema duale e verrebbe incentivata la patrimonializzazione delle piccole imprese.

Per quanto riguarda i redditi da locazione andrebbe valutato il loro reinserimento nell’ambito della base imponibile dell’Irpef. Le motivazioni originariamente indicate per l’introduzione del regime cedolare sono state quelle di favorire l’emersione di base imponibile, di incentivare l’offerta di alloggi e aumentare l’accessibilità al mercato. Tuttavia, come rilevato anche dal Dipartimento delle finanze del MEF, la misura ha determinato un costo netto per il bilancio dello Stato visto che l’effetto peso morto relativo ai contribuenti che già dichiaravano i redditi di locazione (minore imposta, mancata applicazione delle addizionali locali ed esenzione dalle imposte di bollo e di registro) ha pesato di più dei benefici in termini di emersione di base imponibile e di riduzione dell’evasione fiscale. Non sono invece disponibili analisi sull’efficacia ex post della cedolare secca nel ridurre i canoni di locazione.

In caso di mantenimento della struttura attuale del prelievo, quella di un sistema di tassazione ibrido, sarebbe comunque opportuno uniformare il livello di tassazione (l’aliquota) dei diversi regimi sostitutivi e cedolari a un livello almeno pari a quello del primo scaglione dell’Irpef, ovvero all’aliquota dell’imposta sostitutiva sulle rendite finanziarie, anche per evitare distorsioni sulle scelte individuali rispetto a diverse forme di investimento.

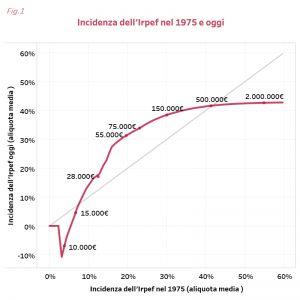

Quanto alla struttura dell’imposta, particolare attenzione andrebbe posta all’incidenza del prelievo sul reddito (aliquota media effettiva) e alla irregolarità del prelievo sulle unità di reddito aggiuntivo (aliquota marginale effettiva). Rispetto al disegno originario, l’incidenza dell’Irpef (la curva delle aliquote medie effettive) oggi è minore alle due estremità della distribuzione dei redditi e più elevata per i redditi medi e medio-alti (fig. 1). Vi hanno influito diversi fattori: 1) l’elevata inflazione degli anni ’70 e ‘80 che, in assenza di un’adeguata indicizzazione dei parametri, ha prodotto un incremento del prelievo su tutta la scala dei redditi; 2) la progressiva riduzione del numero degli scaglioni di reddito e abbassamento delle aliquote per i redditi più alti (la più alta era del 72 per cento) e l’aumento di quelle per i redditi bassi avvenuta a partire dal 1983; 3) la riduzione del prelievo sui redditi bassi a cui si è assistito dalla seconda metà degli anni 2000, che ha consentito il recupero di potere di acquisto in un periodo in cui la dinamica reale delle retribuzioni lorde è stata particolarmente debole. Da qui dunque la “compressione” della curva delle aliquote medie effettive che si traduce in aliquote marginali elevate per gli scaglioni centrali per effetto del repentino incremento dell’incidenza del prelievo per i redditi superiori al minimo imponibile. Questo fenomeno ha riguardato prevalentemente i lavoratori dipendenti e si è acuito con l’introduzione del bonus Irpef che ha accresciuto l’irregolarità dell’andamento delle aliquote marginali.

Quanto alla struttura dell’imposta, particolare attenzione andrebbe posta all’incidenza del prelievo sul reddito (aliquota media effettiva) e alla irregolarità del prelievo sulle unità di reddito aggiuntivo (aliquota marginale effettiva). Rispetto al disegno originario, l’incidenza dell’Irpef (la curva delle aliquote medie effettive) oggi è minore alle due estremità della distribuzione dei redditi e più elevata per i redditi medi e medio-alti (fig. 1). Vi hanno influito diversi fattori: 1) l’elevata inflazione degli anni ’70 e ‘80 che, in assenza di un’adeguata indicizzazione dei parametri, ha prodotto un incremento del prelievo su tutta la scala dei redditi; 2) la progressiva riduzione del numero degli scaglioni di reddito e abbassamento delle aliquote per i redditi più alti (la più alta era del 72 per cento) e l’aumento di quelle per i redditi bassi avvenuta a partire dal 1983; 3) la riduzione del prelievo sui redditi bassi a cui si è assistito dalla seconda metà degli anni 2000, che ha consentito il recupero di potere di acquisto in un periodo in cui la dinamica reale delle retribuzioni lorde è stata particolarmente debole. Da qui dunque la “compressione” della curva delle aliquote medie effettive che si traduce in aliquote marginali elevate per gli scaglioni centrali per effetto del repentino incremento dell’incidenza del prelievo per i redditi superiori al minimo imponibile. Questo fenomeno ha riguardato prevalentemente i lavoratori dipendenti e si è acuito con l’introduzione del bonus Irpef che ha accresciuto l’irregolarità dell’andamento delle aliquote marginali.

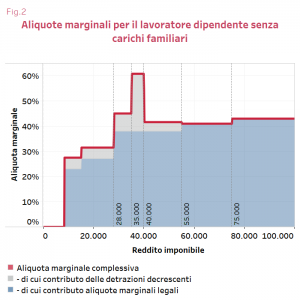

Oggi l’aliquota marginale effettiva raggiunge il 45 per cento tra 28.000 e 35.000 euro di reddito (+7 punti percentuali rispetto a quella marginale legale dello scaglione rilevante) e il 61 per cento da 35.000 a 40.000 euro (+23 punti in più di quella marginale legale) e riguarda complessivamente oltre il 20 per cento dei lavoratori dipendenti occupati 12 mesi l’anno (fig. 2). A queste aliquote marginali si sommano gli effetti delle addizionali locali, delle detrazioni per carichi familiari (circa un punto di aliquota marginale aggiuntiva per ogni figlio a carico) e di altre componenti del sistema tax-benefit. I riflessi negativi di aliquote marginali così elevate e irregolari sono diversi e riguardano l’influenza sulle scelte lavorative al margine, sui costi dell’adeguamento monetario dei salari (drenaggio fiscale) e, più in generale, impattano sul funzionamento stesso della imposta personale comprensiva, quando l’inclusione nell’imponibile di redditi tipicamente “aggiuntivi”, come ad esempio quelli da immobili, genera un carico fiscale supplementare di entità molto rilevante.

Oggi l’aliquota marginale effettiva raggiunge il 45 per cento tra 28.000 e 35.000 euro di reddito (+7 punti percentuali rispetto a quella marginale legale dello scaglione rilevante) e il 61 per cento da 35.000 a 40.000 euro (+23 punti in più di quella marginale legale) e riguarda complessivamente oltre il 20 per cento dei lavoratori dipendenti occupati 12 mesi l’anno (fig. 2). A queste aliquote marginali si sommano gli effetti delle addizionali locali, delle detrazioni per carichi familiari (circa un punto di aliquota marginale aggiuntiva per ogni figlio a carico) e di altre componenti del sistema tax-benefit. I riflessi negativi di aliquote marginali così elevate e irregolari sono diversi e riguardano l’influenza sulle scelte lavorative al margine, sui costi dell’adeguamento monetario dei salari (drenaggio fiscale) e, più in generale, impattano sul funzionamento stesso della imposta personale comprensiva, quando l’inclusione nell’imponibile di redditi tipicamente “aggiuntivi”, come ad esempio quelli da immobili, genera un carico fiscale supplementare di entità molto rilevante.

Un obiettivo prioritario e non rinviabile della riforma dell’Irpef deve quindi essere quello di eliminare l’andamento irregolare delle aliquote marginali effettive per ridurre i conseguenti effetti distorsivi. È un obiettivo che, a seconda delle risorse finanziarie che saranno disponibili, è raggiungibile intervenendo in diversi modi sulla struttura dell’imposta. In questa audizione sono illustrati a titolo esemplificativo i profili di un intervento volto ad eliminare le irregolarità più pronunciate delle aliquote marginali senza implicare cambiamenti radicali del sistema attuale, rendendo meno ripido il profilo di riduzione del complesso delle detrazioni da lavoro e del bonus Irpef e riducendo il differenziale di aliquota tra il secondo e il terzo scaglione. L’andamento erratico delle aliquote marginali effettive verrebbe così regolarizzato, con una riduzione massima tra i 35.000 e 40.000 euro di oltre 17 punti percentuali. Il costo dell’operazione sarebbe di circa 3 miliardi di euro con un risparmio maggiore in corrispondenza di un lavoratore dipendente con 40.000 euro di reddito (3 punti di aliquota). In termini distributivi ne risulterebbero avvantaggiate le famiglie nei decili di reddito equivalente più alti (oltre i 40.000 euro si colloca solo l’8 per cento dei lavoratori dipendenti occupati per 12 mesi) con un’incidenza dello sgravio massima per il nono decile (0,4 punti percentuali).

Sempre in questa direzione, la riforma dell’Irpef è un’occasione per rendere il sistema impositivo meno complesso e più trasparente di quello attuale attraverso una riduzione e razionalizzazione delle spese fiscali (esclusioni, deduzioni e detrazioni diverse da quelle per tipologia di reddito e per i carichi familiari). Si tratta di misure con diverse finalità che vanno dal ristabilire la capacità contributiva dell’individuo, a sostenere spese meritorie, a fornire incentivi a migliorare l’assetto degli immobili esistenti o di tipo settoriale e, in taluni casi, a contrastare l’evasione fiscale. La proliferazione di alcune di queste voci (molte delle quali di modesta entità complessiva ma che, riguardando un numero molto contenuto di contribuenti, hanno importi unitari rilevanti) è dovuta all’utilizzo dell’Irpef per veicolare politiche che nulla hanno a che fare con il suo obiettivo primario della redistribuzione del reddito e che, qualora ancora ritenute utili, potrebbero essere realizzate attraverso strumenti di spesa contribuendo alla semplificazione e trasparenza del sistema e ad attenuare la questione dell’incapienza fiscale. Un passo in questa direzione è stato realizzato consentendo la scelta di usufruire delle detrazioni connesse alla ristrutturazione e riqualificazione energetica degli immobili mediante la loro trasformazione in credito d’imposta cedibile a terzi, inclusi operatori del settore finanziario, di fatto scollegando l’incentivo, diventato un vero e proprio bonus, dall’l’Irpef. In ogni caso, la conservazione di queste detrazioni o l’eventuale trasformazione di detrazioni in crediti di imposta o bonus di qualche tipo dovrebbe essere preceduta da una riflessione sull’opportunità di proseguire con queste politiche di incentivazione sia dal lato della loro efficacia sia dal lato degli aspetti redistributivi, essendo i benefici fortemente sperequati a favore dei soggetti a più alto reddito a cui afferisce la quota maggiore di spesa agevolata. Relativamente al primo aspetto, va sottolineato che le misure di incentivazione hanno efficacia quando sono introdotte e mantenute nel sistema per un periodo limitato di tempo e lo stesso vale per le spese fiscali introdotte per contrastare l’evasione fiscale che andrebbero riconosciute per il tempo necessario a far emergere base imponibile e successivamente eliminate, specialmente se si tratta di basi imponibili che non sono mobili. Se ciò non accade, entrambe le tipologie di misure fiscali con il tempo si trasformano in forme di erosione dell’imposta determinando conseguenze rilevanti solo in termini di gettito.

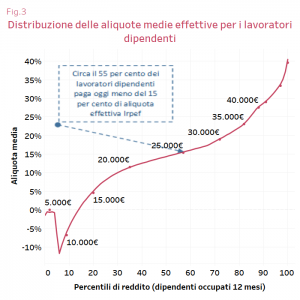

Sempre in tema di complessità e trasparenza del sistema, la riforma dell’Irpef potrebbe essere l’occasione per introdurre un meccanismo di calcolo dell’imposta più chiaro in maniera da rendere più immediata ai contribuenti la percezione dell’effettiva incidenza del prelievo (aliquota media effettiva), resa difficile dal meccanismo di calcolo dell’imposta basato su scaglioni e aliquote e su detrazioni decrescenti con il reddito. Le aliquote medie oggi effettivamente applicate ai contribuenti non sono infatti immediatamente ricavabili dalla struttura delle aliquote legali e degli scaglioni. La figura 3 rappresenta la distribuzione dell’incidenza media del prelievo (aliquota media effettiva) per i lavoratori dipendenti occupati 12 mesi all’anno. Più della metà paga (senza considerare le detrazioni per carichi familiari e per oneri) meno del 15 per cento del proprio reddito imponibile, un’evidenza non immediatamente e chiaramente desumibile dalla struttura delle aliquote legali e dal complesso calcolo delle detrazioni e del bonus.

Sempre in tema di complessità e trasparenza del sistema, la riforma dell’Irpef potrebbe essere l’occasione per introdurre un meccanismo di calcolo dell’imposta più chiaro in maniera da rendere più immediata ai contribuenti la percezione dell’effettiva incidenza del prelievo (aliquota media effettiva), resa difficile dal meccanismo di calcolo dell’imposta basato su scaglioni e aliquote e su detrazioni decrescenti con il reddito. Le aliquote medie oggi effettivamente applicate ai contribuenti non sono infatti immediatamente ricavabili dalla struttura delle aliquote legali e degli scaglioni. La figura 3 rappresenta la distribuzione dell’incidenza media del prelievo (aliquota media effettiva) per i lavoratori dipendenti occupati 12 mesi all’anno. Più della metà paga (senza considerare le detrazioni per carichi familiari e per oneri) meno del 15 per cento del proprio reddito imponibile, un’evidenza non immediatamente e chiaramente desumibile dalla struttura delle aliquote legali e dal complesso calcolo delle detrazioni e del bonus.

Una possibilità potrebbe risiedere nella l’esplicitazione chiara e diretta delle aliquote medie effettive di imposta che il contribuente applicherebbe direttamente al proprio reddito per determinare l’imposta. Ciò può essere realizzato in diversi modi. Tra questi vi è quello di disegnare le aliquote medie effettive come una funzione continua, in analogia con il sistema applicato in Germania e in passato anche in Italia per l’Imposta complementare; verrebbero aboliti gli scaglioni di reddito e le aliquote, le detrazioni per tipologia di reddito e il bonus Irpef. I pregi di un approccio di questo tipo consistono, in primo luogo, nell’introduzione di un profilo regolare delle aliquote medie e, di conseguenza, di quelle marginali effettive e, in secondo luogo, in una maggiore trasparenza per il contribuente. Avrebbe oltretutto il vantaggio di una più agevole manovrabilità del sistema da parte del legislatore, che avrebbe la possibilità di tracciare direttamente la curva, punto per punto, raggiungendo in modo esplicito e flessibile i propri obiettivi di redistribuzione.

Un ulteriore aspetto da valutare nel disegnare la riforma dell’Irpef è se essa debba avere un ruolo nell’ambito delle politiche di contrasto alla povertà e come coordinarla con gli altri strumenti esistenti. L’attuale struttura dell’Irpef non si presta a sostenere i nuclei a rischio di esclusione sociale almeno per due motivi: l’unità impositiva è l’individuo mentre l’elemento di riferimento per le politiche di contrasto alla povertà non può che essere il nucleo familiare; non è prevista, tranne nel caso del bonus Irpef al di sopra della sua soglia di attivazione (8.145 euro di reddito), alcun meccanismo di imposta negativa/credito rimborsabile in caso di incapienza con la conseguenza che i nuclei più poveri rimangono esclusi da misure veicolate attraverso il sistema impositivo. Strumenti più adatti a svolgere questo ruolo sono rappresentati dai trasferimenti monetari realizzabili dal lato della spesa e commisurati all’Isee, un indicatore che tiene conto della situazione reddituale e patrimoniale del nucleo familiare. Anche per quanto riguarda le misure di contrasto alla povertà sarebbe auspicabile una razionalizzazione come quella che si sta approntando con la legge delega per il ridisegno degli strumenti di sostegno per i figli che prevede la riorganizzazione degli strumenti dal lato del prelievo (essenzialmente detrazioni) e dal lato della spesa (assegni familiari e vari bonus) in favore delle famiglie con un unico strumento dal lato della spesa commisurato all’Isee esteso anche a coloro risultati finora incapienti e ai lavoratori autonomi oggi esclusi dagli assegni familiari.

Infine, la riforma dell’Irpef potrebbe costituire anche l’occasione per una riflessione sull’attuale sistema delle addizionali locali, che consente a ciascuna Regione e Comune di fissare autonomamente, entro limiti massimi e criteri stabiliti dal legislatore, le proprie aliquote di imposta, anche differenziandole per scaglioni di reddito. Tale sistema ha portato a configurazioni assai eterogenee delle addizionali sul territorio con effetti progressivi differenziati a livello locale che si sommano a quelli stabiliti a livello centrale determinando un’eccessiva variabilità a livello territoriale della progressività dell’imposta personale. Nell’ottica che la capacità redistributiva dell’imposta debba essere decisa a livello centrale, la riforma dell’Irpef dovrebbe includere anche quella del sistema delle addizionali prevedendo una drastica semplificazione della loro struttura consentendo alle Regioni e ai Comuni di fissare un’aliquota di addizionale costante per tutti i livelli di reddito scelta in un range stabilito a livello di governo centrale. Alternativamente, le addizionali potrebbero essere sostituite da sovraimposte, che hanno il vantaggio rispetto alle prime di essere neutrali con riferimento alla struttura di progressività dell’imposta erariale sottostante.