Il Flash “La revisione dell’Irpef nella manovra di bilancio” illustra le caratteristiche salienti delle modifiche dell’imposta sul reddito delle persone fisiche proposte nell’emendamento presentato dal Governo al DDL di bilancio per il 2022.

Viene ridisegnato il profilo della progressività del prelievo, mediante la revisione delle aliquote, degli scaglioni e delle detrazioni di imposta specifiche per tipologie di reddito. Le aliquote legali sono ridotte da cinque a quattro, mantenendo inalterati i livelli delle aliquote minima (23 per cento) e massima (43 per cento), mentre viene ridotta di due punti l’aliquota relativa al secondo scaglione (da 27 a 25 per cento) e di tre punti l’aliquota del terzo scaglione, il cui limite superiore scende da 55.000 a 50.000 euro. Le detrazioni per le principali tipologie di contribuenti sono modificate sia nel profilo che nell’importo e, per quanto riguarda il lavoro dipendente, viene modificato anche il bonus Irpef.

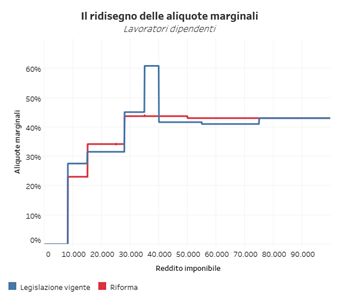

Il ridisegno del profilo di aliquote, scaglioni e detrazioni contribuisce significativamente all’attenuazione delle più evidenti irregolarità delle aliquote marginali e medie effettive per i lavoratori dipendenti, una distorsione dell’attuale sistema fiscale segnalata in diversi contributi prodotti nell’ambito dell’analisi conoscitiva promossa dalle Commissioni Finanze di Camera e Senato. La riforma completa l’operazione di regolarizzazione avviata con la revisione del 2020 che ha contribuito a fornire una prima risposta al problema venuto a crearsi con l’introduzione del bonus 80 euro – che, riconosciuto ai soli redditi inferiori ai 26.000 euro, produceva originariamente un picco di aliquota marginale di circa l’80 per cento. Il ridisegno congiunto di aliquote, scaglioni e detrazioni di imposta consente di eliminare il picco di aliquota marginale oggi residuo, superiore al 60 per cento, che si verifica in corrispondenza di redditi da lavoro dipendente compresi tra 35.000 e 40.000 euro. La riduzione dell’aliquota marginale in questa fascia di contribuenti comporta una necessaria riduzione del prelievo per i redditi immediatamente superiori, un fenomeno che caratterizza la revisione proposta.

La regolarizzazione delle aliquote marginali, tuttavia, non è l’unico obiettivo che si prefigge la revisione, che rafforza le detrazioni da lavoro e da pensione per i redditi più bassi, ma ovviamente superiori ai minimi imponibili.

Mediante il modello di microsimulazione UPB si stima che il complesso degli interventi esaminati comporta una riduzione del prelievo di circa 264 euro medi procapite (circa l’uno per cento del reddito disponibile) per 27,8 milioni di contribuenti, pari a circa due terzi del totale. In termini di onere complessivo, il ridisegno delle aliquote rappresenta l’intervento predominante, che assorbe circa il 79 per cento delle risorse distribuite (5,8 miliardi). Il restante 21 per cento (1,5 miliardi) è egualmente ripartito tra il ridisegno delle detrazioni per il lavoro dipendente e quello delle detrazioni per pensionati e autonomi.

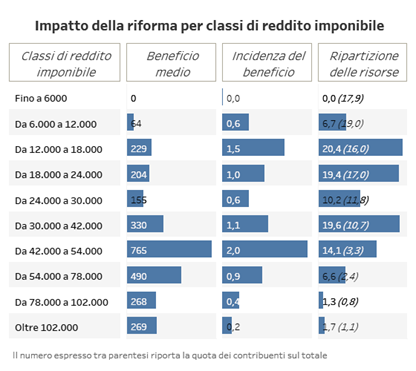

In termini distributivi si può osservare che la riduzione di imposta in valore assoluto è maggiore nelle classi di reddito medio-alte, con un beneficio medio di circa 765 euro per i contribuenti con reddito imponibile tra i 42.000 e i 54.000 euro, fascia maggiormente interessata dalla operazione di regolarizzazione delle aliquote marginali per i lavoratori dipendenti e che consegue anche il beneficio massimo in termini relativi (2 per cento). Nel complesso, la riforma distribuisce ai contribuenti in questa classe (il 3,3 per cento del totale) circa 1 miliardo di euro (il 14,1 per cento del totale delle risorse distribuite). L’incremento delle detrazioni, generalmente più elevato per i redditi bassi, comporta un beneficio medio maggiore (229 euro) per i contribuenti tra i 12.000 e i 18.000 euro rispetto a quanto accade per le classi di reddito immediatamente superiori. Nel complesso, a questi contribuenti (il 16 per cento del totale) affluisce circa il 20 per cento delle risorse complessive (circa 1,5 miliardi). Per contribuenti con reddito inferiore ai 12.000 euro il beneficio medio si riduce sensibilmente per effetto dell’incapienza fiscale. Le prime due classi, dove si concentra circa il 36,9 per cento dei contribuenti, beneficiano di circa il 6,7 per cento delle risorse complessive.

Il comparto del lavoro dipendente è quello che beneficia della riduzione di imposta media maggiore: circa 190 euro, contro i 178 euro dei pensionati (per i quali l’incidenza sul reddito risulta lievemente superiore, 1 per cento contro lo 0,9 per cento) e i 105 euro dei lavoratori autonomi. Nel complesso, circa il 55 per cento delle risorse complessive (4 miliardi) è destinato ai percettori con reddito prevalente da lavoro dipendente e oltre il 36 per cento (2,9 miliardi) ai percettori di reddito da pensione.

Concentrando l’attenzione sui lavoratori dipendenti, emerge una riduzione media di imposta più elevata per i dirigenti (circa 368 euro), seguita da quella degli impiegati (266 euro) e infine degli operai (162 euro). Per queste ultime due categorie si rileva la medesima incidenza della riduzione di imposta rispetto al reddito, pari a circa l’1 per cento. La quota maggiore delle risorse affluisce agli impiegati (il 51,8 per cento del totale delle risorse destinate ai lavoratori dipendenti; 2 miliardi), mentre i dirigenti ottengono meno del 3 per cento del totale (a fronte di un peso in termini demografici di circa l’1,8 per cento).

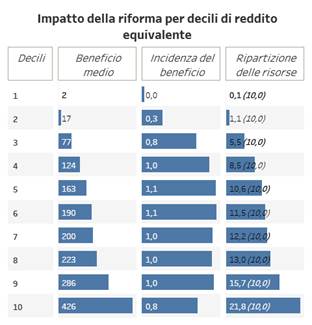

Infine, per una valutazione complessiva dell’impatto distributivo della misura si analizza l’effetto della variazione dell’imposta per decili di reddito familiare equivalente, tenendo conto di tutte le risorse economiche a disposizione dei membri del nucleo, imponibili ed esenti, e delle economie di scala connesse con l’ampiezza della famiglia. L’incremento del reddito disponibile è, in termini assoluti, crescente monotonicamente con la condizione economica del nucleo. Il 50 per cento dei nuclei in condizione economica meno favorevole beneficia di circa il 25 per cento delle risorse complessive, mentre il 10 per cento più ricco beneficia di più di un quinto. L’incidenza sul reddito della riduzione di imposta risulta sostanzialmente omogenea lungo la distribuzione per decili (valori tra lo 0,8 e l’1,1 per cento), con l’esclusione dei primi due, in cui il beneficio in rapporto al reddito risulta inferiore allo 0,3 per cento. Di fatto, il 20 per cento delle famiglie in condizione economica meno favorevole, che sono già sostanzialmente escluse dall’ambito di applicazione dell’Irpef a causa dell’elevato livello dei redditi minimi imponibili, non sono coinvolte dalla revisione dell’Irpef. Ciò implica che se le future politiche sociali vorranno ulteriormente sostenere i redditi delle famiglie più povere dovranno affidarsi a strumenti diversi dall’Irpef, quali trasferimenti monetari diretti o meccanismi di imposta negativa.