Il Presidente dell’Ufficio parlamentare di bilancio (UPB), Giuseppe Pisauro, ha trasmesso una memoria relativa al DDL di conversione del decreto 18/2020 (“Cura Italia”) all’esame della Commissione Bilancio del Senato. Nella memoria vengono esaminati i principali interventi contenuti nel provvedimento e la platea dei soggetti interessati dalle misure, una stima preliminare del loro impatto a livello macroeconomico e gli effetti sulle principali grandezze di finanza pubblica.

L’impatto macroeconomico – Con il decreto vengono mobilitati importi per circa 1,1 punti percentuali di PIL, dei quali oltre il 96 per cento (circa 19,5 miliardi di euro) dal lato delle uscite. Si punta a sostenere i bilanci di famiglie e imprese, per contrastare il calo del reddito in atto, ma anche ad evitare fallimenti e licenziamenti che andrebbero a intaccare la crescita potenziale.

Secondo una simulazione effettuata con il modello macroeconometrico in uso all’UPB (MeMo-It), i provvedimenti del DL eserciterebbero un sostegno all’economia italiana quantificabile in quasi mezzo punto percentuale di PIL nell’anno 2020. In termini di spesa l’effetto espansivo si manifesterebbe sia sui consumi (pubblici e privati) sia e in misura maggiore sugli investimenti; tali impatti sarebbero parzialmente erosi dall’incremento degli acquisti all’estero, indotto dalla domanda interna, mentre sulle esportazioni non vi sarebbero effetti apprezzabili. Poiché si tratta di una misura limitata a poco più di un punto percentuale di PIL gli effetti sulle dinamiche dei prezzi sarebbero modesti.

I moltiplicatori d’impatto potrebbero essere anche superiori rispetto a quelli qui indicati, per via delle attuali condizioni cicliche avverse. Come già osservato in seguito alla crisi globale finanziaria del 2008, durante le recessioni profonde crescono i vincoli di liquidità di famiglie e imprese e si amplia la capacità produttiva inutilizzata dalle aziende che non fuoriescono dal mercato. In tali condizioni i moltiplicatori d’impatto della spesa tendono ad essere più elevati rispetto a quelli normalmente stimati linearmente sulla media dei dati storici. Nel caso della recessione in corso, caratterizzata anche da temporanee restrizioni all’attività d’impresa, la capacità produttiva delle aziende bloccate è al momento inutilizzabile, tuttavia gli stimoli fiscali potranno limitare le cessazioni d’impresa, che indebolirebbero la futura ripresa.

Effetti finanziari – Gli interventi previsti dal decreto determinano, nel 2020, un peggioramento dell’indebitamento netto di 19.959 milioni di euro e del saldo netto da finanziare di 24.786 milioni. Sul biennio successivo gli effetti sono sostanzialmente nulli.

Complessivamente, gli impieghi (20,7 miliardi) sono di poco superiori al peggioramento del saldo, essendo minime le risorse reperite contestualmente dal decreto (0,8 miliardi). Queste ultime, peraltro, sono composte per larga parte da maggiori entrate (553 milioni) indotte dalle maggiori spese finanziate dal decreto stesso: infatti gli oneri riflessi (maggiori entrate tributarie e contributive) determinati dalle maggiori spese di personale ammontano a 426 milioni. A questi si aggiungono quasi 127 milioni di entrate (principalmente di natura tributaria) riconducibili alla norma che consente condizioni di favore per la trasformazione in crediti d’imposta delle attività per imposte anticipate (Deferred tax assets, DTA) relative a crediti deteriorati ceduti entro l’anno.

Dal lato degli impieghi, il decreto autorizza maggiori spese per quasi 19,8 miliardi – due terzi delle quali di natura corrente – e minori entrate per 930 milioni circa. Una parte degli interventi (per oltre 3 miliardi di maggiori spese nette) sono destinati ad affrontare l’emergenza sanitaria, mentre le altre misure mirano a contenere le spinte recessive causate dal diffondersi dell’epidemia.

Interventi in campo sanitario – Le norme comportano maggiori spese per circa 3,1 miliardi. Il Fondo sanitario nazionale viene incrementato di circa 1,4 miliardi, uno dei quali per personale medico-sanitario, mentre ulteriori 1,65 miliardi vengono stanziati sul Fondo per le emergenze nazionali (un capitolo di spesa in conto capitale il cui stanziamento iniziale era fissato in 685 milioni dalla legge di bilancio 2020).

Per remunerare i rapporti di lavoro non stabili durante il periodo dell’emergenza, o comunque per il 2020, è stata disposta un’autorizzazione di spesa di 760 milioni. Ulteriori 250 milioni sono finalizzati all’incremento del lavoro straordinario. L’aumento del finanziamento del SSN è anche rivolto al potenziamento delle reti di assistenza, attraverso la stipula di contratti con strutture private per l’acquisto di prestazioni (240 milioni) e la requisizione di strutture sanitarie private (160 milioni). Il Fondo per le emergenze nazionali finanzia per 185 milioni l’acquisto di impianti di ventilazione assistita e per 150 milioni la requisizione di presidi sanitari e beni mobili e immobili. Inoltre, le risorse saranno utilizzate dal Dipartimento della protezione civile e dal Commissario straordinario nominato per far fronte all’emergenza, per acquisire quanto necessario e per le altre attività volte ad affrontare l’emergenza.

Alla fine dell’emergenza si porrà la questione di un generale riassetto strutturale del Servizio Sanitario Nazionale (SSN) e di una riprogrammazione del personale, anche sulla base dell’esperienza accumulata, mirati a consolidarne le capacità di affrontare le condizioni ordinarie di domanda e garantire un margine di manovra per la gestione delle criticità epidemiologiche inattese.

Interventi per il mercato del lavoro – È il pacchetto più rilevante dal punto di vista quantitativo (complessivamente 8 miliardi) e si articola in una serie di norme tese a estendere la rete degli ammortizzatori sociali e degli altri strumenti di integrazione del reddito alla gran parte dei lavoratori colpiti, indipendentemente dal settore di appartenenza e dalle forme contrattuali.

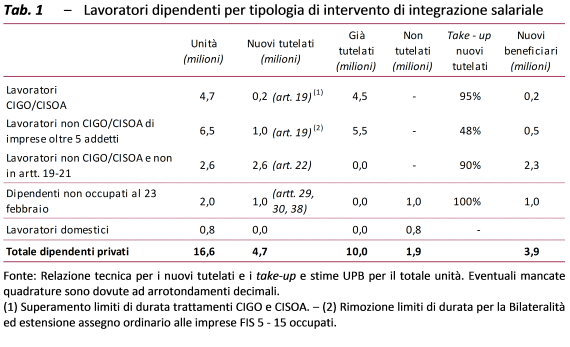

Per i lavoratori dipendenti, il DL integra gli strumenti già esistenti di sostegno al reddito, semplificando molti aspetti applicativi in termini di settori, dimensioni di azienda e limiti di utilizzo e introducendo, per un periodo di tempo definito (nove settimane), nuove forme di tutela per fronteggiare la crisi. La tabella 1 fornisce un quadro di insieme dei dipendenti privati tutelati e non tutelati dai rischi connessi all’epidemia COVID-19 da vecchi e nuovi strumenti di integrazione del reddito. La platea dei lavoratori dipendenti privati è suddivisa in diverse categorie in funzione del tipo di integrazione salariale alla quale può accedere. Nella prima colonna si riportano le consistenze totali in milioni di unità e, in quelle successive, le consistenze sono suddivise tra la parte già coperta in base alla legislazione pre decreto e in quella aggiuntiva grazie alle nuove norme, scontata per i diversi take-up indicati nella Relazione tecnica. Il complesso dei 16,6 milioni di dipendenti privati può essere ripartito in circa 4,7 milioni di lavoratori in regime di CIGO/CISOA (assicurati ancorché non necessariamente percettori) e in 9,1 milioni di lavoratori non coperti da tali strumenti (non assicurati), suddivisi ulteriormente in 2,6 milioni di occupati in imprese fino a 5 addetti e 6,5 milioni di occupati in imprese oltre i 5 addetti. Sono considerati separatamente circa 2 milioni di lavoratori saltuari che, sulla base di stime puntuali effettuate su microdati amministrativi storici di fonte INPS non risulterebbero occupati alla data di riferimento indicata dal decreto (23 febbraio). A questi soggetti si aggiungono infine circa 800.000 lavoratori domestici esclusi dai campi di applicazione CIGO/CIGS.

Nel complesso delle nuove prestazioni – integrazioni prima non fruibili e indennità del mese di marzo – per effetto del decreto circa 14,7 milioni di soggetti (circa il 90 per cento del totale dei dipendenti privati) risulterebbero coperti da qualche forma di tutela dai rischi connessi all’epidemia COVID-19. Rimarrebbero esclusi: 1) i lavoratori domestici, per i quali è prevista solo la sospensione dei termini relativi ai versamenti dei contributi previdenziali e assistenziali e dei premi per l’assicurazione obbligatoria e, con un’elevata probabilità, la possibilità di usufruire dell’indennità che verrà erogata a carico del menzionato Fondo per il reddito di ultima istanza; 2) circa 1,1 milioni di lavoratori discontinui non occupati all’inizio dell’epidemia e non appartenenti ai settori specificamente tutelati con l’indennità fissa di 600 euro. Si consideri tuttavia che una quota di questi ultimi potrebbe già beneficiare di trattamenti di disoccupazione (circa il 15 per cento) e che si tratta di una platea di lavoratori che lavorano normalmente una frazione d’anno molto limitata (circa il 70 per cento lavora al massimo per tre mesi). I primi, in caso di perdita di lavoro e se ne soddisfano i requisiti, potrebbero ricorrere alla NASPI oppure, anche in caso di una sospensione del lavoro, accedere all’indennità erogabile dal Fondo per il reddito di ultima istanza. I secondi, ossia i lavoratori discontinui non occupati, potrebbero, nell’attuale quadro normativo, soddisfare i requisiti per la NASPI o per la DIS-COLL. Entrambe le categorie potrebbero infine rispettare i requisiti, restrittivi ed estesi anche a caratteristiche patrimoniali e del nucleo familiare, per accedere al Reddito di cittadinanza[¹]. In questa situazione di emergenza senza precedenti potrebbe essere opportuno riflettere sulla possibilità di rendere temporaneamente meno stringenti tali requisiti di accesso in modo da rendere immediatamente fruibile a coloro che hanno risentito o risentiranno degli effetti economici connessi con l’epidemia e non coperti da altre misure uno strumento già esistente e prontamente utilizzabile. Una riflessione meriterebbe anche l’ipotesi di allungare i periodi per i quali, in caso di perdita involontaria del lavoro, si possa beneficiare di NASPI e DIS-COLL.

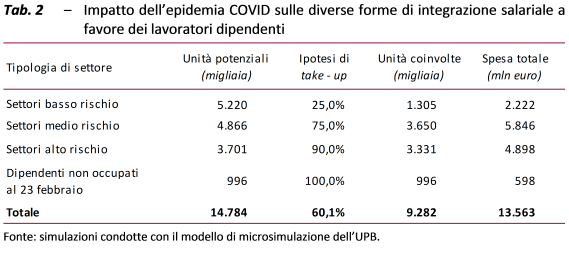

Utilizzando il modello di microsimulazione dell’UPB è stata condotta un’analisi per quantificare il costo complessivo delle integrazioni salariali erogabili ai sensi della legislazione pre e post decreto in connessione con l’impatto sul sistema economico dell’epidemia COVID-19. Tale valutazione è ovviamente resa ampiamente incerta dalle incognite sulla durata e intensità dell’epidemia e basata sulle informazioni a oggi disponibili.

È ragionevole assumere che l’attività economica sia stata e sarà colpita in modo asimmetrico nei diversi settori e, pertanto, si fa riferimento a uno scenario in cui il ricorso alle forme di integrazione salariale sia eterogeneo. Facendo riferimento a una mensilità di erogazione (una sorta di numerario di riferimento), si assume un take up differenziato per settore: 90 per cento per i settori più colpiti dalle restrizioni (turismo, trasporti a lungo raggio, istruzione, servizi ricreativi), 25 per cento per quelli meno colpiti dalle restrizioni (alimentare, chimico farmaceutico, energetico, erogazione gas-acqua-elettricità, agricolo, finanziario, commercio di generi alimentari, sanità, ecc.) e 75 per cento per i rimanenti settori manifatturieri. In questo scenario il take up medio degli strumenti di integrazione salariale è pari a circa il 60 per cento, inferiore a quello medio della Relazione tecnica (pari a poco oltre l’80 per cento differenziato tra strumenti ma non per settori).

La tabella 2 riassume i risultati di questo scenario di simulazione in funzione della segmentazione dei settori per grado di rischio (alto, medio e basso). Si evidenzia un onere di circa 2,2 miliardi per i settori meno coinvolti o a basso rischio (1,3 milioni di dipendenti che usufruiscono di un mese di erogazione), 5,8 miliardi per i settori a medio rischio (3,7 milioni di dipendenti) e 4,9 miliardi per i settori più a rischio (3,3 milioni di dipendenti). A questi trattamenti si aggiunge l’integrazione per i lavoratori stagionali non occupati al 23 febbraio (di cui non si valuta il take up, in quanto il beneficio è assegnato indipendentemente dalle condizioni di crisi settoriale) che vale circa 600 milioni per circa 1 milione di lavoratori coinvolti. L’onere complessivo per le misure di integrazione al reddito pre e post DL 18/2020 assommerebbe a circa 13,5 miliardi, ovviamente suscettibile al mutamento delle condizioni dell’evoluzione dell’epidemia.

Sulla base delle ipotesi fatte, circa 4,6 miliardi sarebbero dovuti all’introduzione del decreto (dato più basso rispetto a quello stimato in Relazione tecnica derivante dall’applicazione di un take up medio più contenuto) e circa 8,9 miliardi di effetto tendenziale, ossia dovuto all’applicazione delle normative pre DL 18/2020.

A parità di platea beneficiaria e di intensità delle riduzioni delle ore lavorate, se si rivelasse necessario allungare i tempi delle restrizioni e di conseguenza i periodi di integrazione salariale, la spesa connessa con le misure indicate nel DL crescerebbe in maniera proporzionale a quella indicata nella Relazione tecnica. Sarebbe pertanto necessario il recupero di nuove risorse per integrare i tetti di spesa e garantire la prosecuzione delle misure. Inoltre, il perdurare delle condizioni di urgenza implicherebbe altresì chela normale spesa per integrazioni CIGO e CIGS (di natura tendenziale, ossia già possibile a normativa pre DL 18/2020) raggiunga livelli anche significativamente superiori ai picchi storicamente registrati. La stima della spesa tendenziale effettuata con il modello di microsimulazione dell’UPB si confronta con una spesa a consuntivo del 2018 inferiore a un miliardo.

Occorre definire più compiutamente il ruolo del Fondo per il reddito di ultima istanza a favore dei lavoratori economicamente danneggiati dall’epidemia. Sia per il posizionamento nell’ambito dell’articolato del decreto sia per la limitata dotazione finanziaria (300 milioni) sembrerebbe assumere un ruolo residuale rispetto alle altre misure di sostegno al reddito. Tuttavia, è uno strumento che va ancora definito nelle sue caratteristiche essenziali da un futuro decreto e non è escluso che futuri provvedimenti possano prevedere ulteriori finanziamenti di tale fondo. Dalle poche indicazioni fornite si configurerebbe come uno strumento che, ove la situazione di urgenza si prolungasse, dovrebbe erogare una prestazione di sussistenza a chi non potesse contare su redditi sufficienti. A fronte di un allungamento o di un ampliamento della situazione di emergenza andrà valutata la previsione di aiuti finanziari ancora più generalizzati destinati non solo a coloro che vedono sospendere parzialmente o totalmente la propria attività lavorativa. Il Fondo per il reddito di ultima istanza potrebbe assumere le vesti di una variante ad azione più rapida rispetto al Reddito di cittadinanza, studiata per raggiungere la platea più ampia possibile con una selettività solo o prevalentemente sulla componente reddituale e su quella patrimoniale più liquida del nucleo familiare (che meglio identificano la capacità di spesa immediata).

Per quanto riguarda i lavoratori autonomi, con il DL si destinano circa 2,4 miliardi al finanziamento di un’indennità di 600 euro erogata dall’INPS per il solo mese di marzo a liberi professionisti titolari di partita IVA e ai lavoratori con rapporto di collaborazione coordinata e continuativa, entrambi iscritti alla Gestione separata (GS), e ai lavoratori autonomi iscritti alle Gestioni speciali dell’assicurazione generale obbligatoria (AGO). L’indennità non concorre alla formazione del reddito imponibile, non è cumulabile e non è riconosciuta ai percettori di Reddito di cittadinanza. Inoltre è riconosciuta ai beneficiari indipendentemente dagli effetti subiti dall’emergenza COVID-19. Non vi è infatti nessuna relazione tra l’importo riconosciuto e l’eventuale presenza di perdita in termini di reddito.

Stime condotte dall’UPB riconducono a una platea dei potenziali beneficiari e quindi dell’onere totale sostanzialmente analoghi a quelli indicati nella Relazione tecnica: complessivamente risulterebbero interessati dall’intervento poco più di 4 milioni di soggetti. Non risultano coperti né gli iscritti alla Gestione separata diversi dalle collaborazioni coordinate e continuative (l’insieme più numeroso è rappresentato dai circa 200.000 amministratori di società) né i professionisti iscritti alle casse professionali: nel 2018 erano circa un milione e mezzo, ma è difficile stimare quanti non siano anche iscritti ad altre forme previdenziali obbligatorie e presumibilmente destinatari di altre forme di sostegno al reddito previste dal DL 18/2020.

Infine fondi per circa 1,4 miliardi coprono congedi parentali, indennità, permessi retribuiti e voucher per servizi di baby-sitting. Con il modello di microsimulazione dell’UPB si è proceduto a una valutazione degli oneri per i lavoratori dipendenti privati simulando in prima battuta la fruizione di altre integrazioni di reddito non cumulabili con il congedo da parte dei genitori di figli fino a 12 anni. Il beneficio è stato attribuito al 50 per cento di impiegati e quadri per tenere conto della fruizione di modalità di lavoro agile ed è stato calcolato attribuendo prudenzialmente il massimo tra il bonus e l’importo del congedo per 15 giorni (tetto dei giorni erogabili). Gli oneri risultanti dal processo di stima sono sostanzialmente coerenti con quelli riportati nella Relazione tecnica del decreto: secondo le stime UPB i lavoratori dipendenti beneficiari del congedo risulterebbero circa 1,15 milioni per un onere complessivo di circa 1,1 miliardi. Per quanto riguarda i lavoratori autonomi la relazione tecnica stima un onere molto limitato (circa 50 milioni), anche alla luce del fatto che il bonus di 600 euro, non cumulabile con il congedo, verrebbe fruito da una quota molto rilevante della platea. Va tuttavia considerato che la valutazione basata sul modello di microsimulazione dell’UPB è fatta considerando piena sovrapposizione dei periodi nei quali sono usufruibili le integrazioni salariali e i congedi. Essa risulterebbe sottostimata qualora ciò non accadesse, ossia se, ad esempio, vi fosse una partenza non contemporanea della fruibilità delle due misure (il genitore comincia a beneficiare prima dei congedi e solo successivamente dell’integrazione salariale) oppure se vi fosse un prolungamento del periodo di sospensione delle attività scolastiche oltre la conclusione del periodo per il quale il genitore abbia diritto all’integrazione stessa.

Misure a sostegno delle imprese. – Gli interventi previsti dal decreto sono finalizzati prevalentemente ad assicurare e mantenere livelli adeguati di liquidità. Per questo obiettivo sono stanziati complessivamente 4,7 miliardi nel 2020, ai quali si aggiungono minori entrate per la sospensione della attività di accertamento (0,8 miliardi) e alcuni incentivi tributari per le spese legate in modo specifico alla emergenza sanitaria: crediti di imposta sia per gli oneri di locazione di negozi e botteghe per il mese di marzo sia per la sanificazione degli ambienti di lavoro (complessivamente 0,4 miliardi) e una detrazione fiscale per le erogazioni liberali (0,1 miliardi nel 2021). In base a quanto riportato in un Comunicato sul sito del Ministero dell’Economia e delle finanze di descrizione dei provvedimenti che sono poi confluiti nel DL 18/2020[²], le misure di liquidità e garanzie assicurerebbero all’economia reale liquidità e maggiore accesso al credito per 350 miliardi di euro.

Gli interventi adottati a sostegno della liquidità possono essere così sintetizzati. Innanzitutto sono previste misure indirette di sostegno attraverso il sistema bancario volte prevalentemente a confermare ed estendere il funzionamento delle garanzie delle imprese al sistema bancario stanziando risorse aggiuntive complessive pari a 3,8 miliardi di euro. In secondo luogo, per tutte le imprese è previsto un sostegno diretto in forma di agevolazione tributaria nel caso di cessione di crediti deteriorati trasformabili in un credito di imposta rimborsabile commisurato alla presenza di perdite pregresse e deduzioni ACE non ancora utilizzate. Infine, vengono previste misure in campo fiscale, allo scopo di evitare che obbligazioni e adempimenti aggravino i problemi di liquidità delle imprese. In particolare emergono: la sospensione, senza limiti di fatturato, per i settori più colpiti, dei versamenti delle ritenute, dei contributi previdenziali e assistenziali e dei premi per l’assicurazione obbligatoria per i mesi di marzo e aprile, insieme al versamento IVA di marzo; la sospensione dei termini degli adempimenti e dei versamenti tributari e contributivi per il mese di marzo per i contribuenti con fatturato fino a 2 milioni di euro; il differimento per gli operatori economici ai quali non si applicano le sospensioni, delle scadenze dal 16 al 20 marzo dei versamenti tributari e contributivi; la sospensione sino al 31 maggio 2020 delle attività di accertamento, riscossione e processo tributario.

Gli interventi cercano di rispondere alle diverse esigenze di sostegno alla liquidità. La sospensione dei pagamenti tributari permette alle imprese di utilizzare le liquidità residue per gli altri oneri inderogabili. L’incentivo alla cessione dei crediti deteriorati, potrebbe garantire alle imprese ulteriore liquidità via rimborso/compensazione dei crediti di imposta a fronte di deduzioni dalle basi imponibili (perdite pregresse e ACE) difficilmente utilizzabili nell’anno in corso per le mutate prospettive economiche. Infine, l’estensione del sistema delle garanzie verso il sistema bancario dovrebbe essere sufficiente a mantenere adeguati livelli di finanziamento attraverso i canali ordinari del sistema creditizio.

Fondamentalmente si tratta di misure che vengono per lo più indirizzate alla generalità delle imprese, le quali tuttavia sono state colpite, almeno fino ad ora, in misura differenziata dagli effetti delle restrizioni poste in essere dal governo per contrastare l’epidemia.

È ancora prematuro valutare quanto queste misure siano sufficienti a sostenere le imprese nell’affrontare l’emergenza COVID-19. Certamente, la dimensione e la complessità della crisi rendono molto difficile in questa prima fase sostenere le imprese in modo selettivo, discriminando tra quelle più e quelle meno colpite. La sostanziale generalità dei provvedimenti, da una parte, evita il rischio di escludere delle imprese danneggiate, ma dall’altra parte può comportare la dispersione delle risorse su soggetti finora non direttamente e pienamente coinvolti dalla crisi riducendo l’efficacia delle risorse finora stanziate. In questi termini, il confronto tra la platea di soggetti che stanno subendo i danni più rilevanti dalla emergenza sanitaria e il totale delle imprese può fornire qualche indicazione sui possibili costi, in termini di mancata selettività, delle misure generalizzate finora adottate.

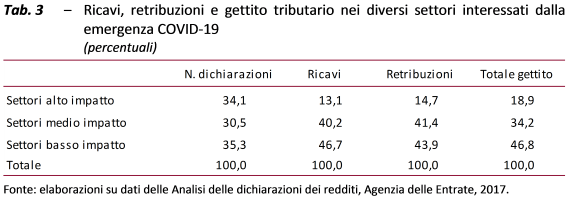

Suddividendo le imprese in base alla appartenenza a settori più o meno coinvolti dalle restrizioni progressivamente introdotte negli ultimi decreti, emerge che dal punto di vista della rilevanza economica, l’insieme delle imprese attive nei settori maggiormente interessati dalla emergenza (alto e medio impatto), rappresenta il 53 per cento dei ricavi complessivi (pari a circa 3.400 miliardi) (tab. 3). Si può quindi osservare che una loro contrazione (per la maggior parte delle imprese si tratterebbe di un azzeramento delle entrate), seppure per un periodo limitato di tempo, può produrre effetti rilevanti in termini di impatto sulla liquidità complessiva del sistema produttivo, a cui le disposizioni in esame cercano di fare fronte. D’altra parte, queste imprese erogano circa il 56 per cento delle retribuzioni[³] e contribuiscono al gettito complessivo (Irpef, Ires, IRAP e IVA) per il 53 per cento. Dal punto di vista numerico, il 64 per cento delle imprese opera nei settori ad alto e medio impatto, con percentuali più basse tra le società di capitali (58,9 per cento), mentre rimane il 36 per cento delle imprese che potrebbe risentire in maniera meno marcata del rallentamento della propria attività, ma beneficiare comunque delle misure di sostegno previste.

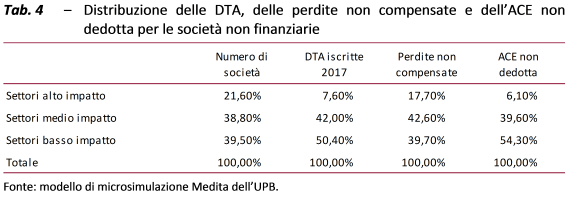

Per quanto riguarda la possibilità di trasformare in crediti di imposta rimborsabili una quota dei crediti deteriorati ceduti, sebbene l’agevolazione potrebbe risultare particolarmente appetibile per le società finanziarie, essa potrà beneficiare anche le imprese del settore non finanziario in relazione alla loro capacità di cedere crediti deteriorati.

Con questa misura le imprese possono ridurre il costo della cessione dei crediti deteriorati – che plausibilmente in questa fase a causa della emergenza COVID-19 potrebbero aumentare sensibilmente – nel caso di esigenze di liquidità che potrebbero richiedere operazioni di smobilizzo anche superiori a quelle previste in modo ordinario. Inoltre, con i crediti di imposta le imprese potranno anticipare le minori imposte future relative ai riporti delle perdite pregresse e del rendimento nozionale ACE accumulato (importi che con la crisi potranno diventare ancora più difficili da recuperare nel breve periodo), disponendo immediatamente di liquidità aggiuntiva.

Con riferimento alla potenziale efficacia della misura rispetto alle imprese più esposte agli effetti negativi del COVID-19, la tabella 4 illustra la distribuzione degli stock di DTA e delle deduzioni ammesse alla trasformazione in crediti di imposta tra le diverse tipologie settoriali (settori non finanziari ad alto, medio e basso impatto). In questo caso si evidenzia come nelle imprese appartenenti ai settori che allo stato attuale delle restrizioni subiranno un minore impatto dalla crisi (il 40 per cento del totale) si concentri la metà di DTA iscritte in bilancio e oltre il 54,3 per cento dell’ACE non dedotta, pari a circa 3,2 miliardi.

[¹] Per una disamina dettagliata sul Reddito di Cittadinanza si rimanda all’“Audizione del Consigliere dell’Ufficio parlamentare di bilancio, Alberto Zanardi, nell’ambito dell’esame sul DDL 1637 recante disposizioni urgenti in materia di reddito di cittadinanza e di pensioni – Commissioni riunite XI (Lavoro pubblico e privato) e XII (Affari sociali) della Camera dei deputati”, 6 marzo 2019.

[²] Si tratta del Comunicato “Protect health, support the economy, preserve employment levels and incomes. The Italian economic response to the Covid-19 outbreak” del 19 marzo 2020 disponibile al seguente link: http://www.mef.gov.it/en/inevidenza/Protect-health-support-the-economy-preserve-employment-levels-and-incomes-00001/.

[³] Questo dato è stato approssimato a partire dalle deduzioni Irap (ex art. 11) che ammontano a 405 miliardi.