5 dicembre 2022 | La Presidente dell’Ufficio parlamentare di bilancio (UPB), Lilia Cavallari, è intervenuta oggi davanti alle Commissioni bilancio di Camera e Senato riunite in seduta congiunta. L’audizione ha riguardato l’esame preliminare del disegno di legge sul bilancio di previsione dello Stato per l’anno finanziario 2023 e sul bilancio pluriennale per il triennio 2023-2025. Di seguito, i principali contenuti della memoria consegnata alle Commissioni.

Quadro macroeconomico

Gas: il prezzo scende e il rischio si sposta sull’inverno 23-24

Per fronteggiare l’impennata dei prezzi energetici, i paesi dell’Unione europea hanno aumentato gli stoccaggi di gas, che a metà novembre hanno complessivamente raggiunto il 94 per cento, 10 punti oltre la media degli ultimi anni. Questo risultato, ottenuto anche grazie alle condizioni climatiche favorevoli, ha favorito la ridiscesa delle quotazioni del metano dai picchi di fine agosto. Se però fra la primavera e l’estate dell’anno prossimo ci saranno difficoltà a ricostituire gli stoccaggi, il venire meno delle forniture russe potrebbe mettere a rischio l’inverno 2023-24.

Economia globale verso la stagnazione

Intanto, rispetto alla scorsa estate, le prospettive per l’economia mondiale sono peggiorate. Secondo i maggiori previsori, la congiuntura globale viaggia verso la stagnazione o l’arretramento tra la fine del 2022 e l’inizio del 2023. Una prospettiva rinforzata anche dalle indagini fra i direttori degli acquisti, che segnalano una contrazione dell’attività produttiva globale dallo scorso agosto. Nel complesso, dalla fine dell’estate l’evoluzione dello scenario internazionale è in chiaroscuro: le quotazioni delle materie prime energetiche sono scese, ma il rallentamento degli scambi mondiali frena l’attività produttiva.

L’Italia rallenta

In Italia l’andamento del PIL è rimasto positivo in estate grazie ai consumi interni privati dal lato della domanda e ai servizi da quello dell’offerta. Tuttavia, secondo l’indice elaborato dall’UPB, fra luglio e settembre l’incertezza di famiglie e imprese è aumentata ancora, tornando vicina ai livelli registrati durante la crisi del debito sovrano del 2012-13. E oggi diversi indicatori, a cominciare dalla fiducia delle imprese, prefigurano un rallentamento dell’economia tra la fine di quest’anno e l’inizio del prossimo, a causa soprattutto della guerra in Ucraina. La variazione acquisita del PIL per il 2022 è del 3,9 per cento, ma il dato finale (nei conti nazionali annuali) dovrebbe essere leggermente inferiore perché quest’anno i giorni lavorativi sono tre in meno rispetto al 2021.

Secondo le stime dell’UPB, nel quarto trimestre il PIL rallenterà in termini congiunturali e nel complesso del 2022 la crescita si attesterà vicino all’obiettivo del Governo, se non lievemente al di sopra. Nel confronto con le attese di istituzioni e analisti privati, lo scenario programmatico del Governo sul PIL è quindi condivisibile per il 2022, mentre risulta nella fascia alta delle stime per i prossimi anni. Su queste previsioni gravano comunque rischi di varia natura, come gli sviluppi della guerra in Ucraina e la possibile recrudescenza della pandemia, a cui si aggiunge il pericolo che l’inflazione energetica e la carenza di alcuni materiali compromettano l’attuazione del PNRR.

Inflazione vicina al picco

L’inflazione – che a novembre si è confermata all’11,8 per cento, secondo la stima preliminare dell’Istat – ha avuto un forte impatto sulle classi a basso reddito, inducendo il precedente governo a varare misure di sostegno alle famiglie meno abbienti. Il disegno di legge di bilancio per il 2023 conferma questo orientamento fino al primo trimestre del prossimo anno, concentrandosi maggiormente sui nuclei più bisognosi. Secondo le previsioni dell’UPB e di altri analisti, il picco dell’inflazione italiana si raggiungerà nel trimestre in corso, mentre l’anno prossimo la corsa dei prezzi dovrebbe rallentare. Si tratta comunque di stime molto incerte, perché le tensioni geopolitiche causano forte volatilità sulle quotazioni delle materie prime, le cui oscillazioni si ripercuotono su tutta la catena distributiva.

PIL: validate le previsioni macroeconomiche sul 2022-23, ma i rischi non mancano

La previsione macroeconomica del recente Documento programmatico di bilancio (DPB) conferma quella della versione rivista e integrata della Nota di aggiornamento del Documento di economia e finanza (NADEF), che l’UPB ha validato relativamente al biennio 2022-23, pur sottolineando la presenza di rischi significativi.

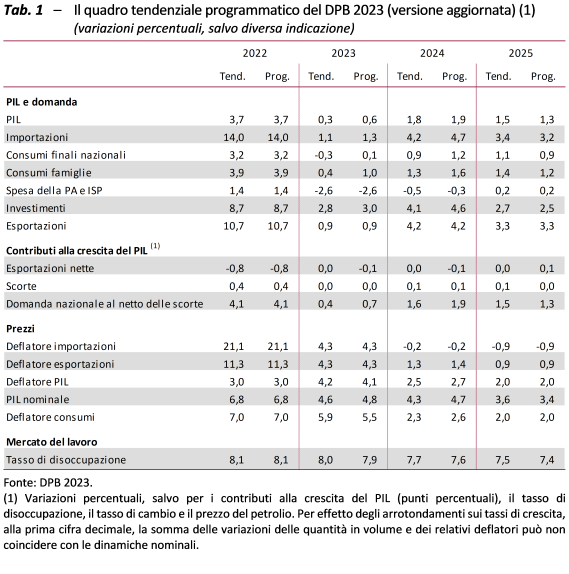

Lo scenario del DPB sul 2023 incorpora la manovra di bilancio, che è stata valutata dall’UPB all’inizio di novembre sulla base di informazioni molto preliminari. La manovra dovrebbe portare la crescita del PIL del 2023 allo 0,6 per cento, tre decimi sopra lo scenario tendenziale. L’anno successivo, l’impatto si dovrebbe limitare a un decimo di punto di PIL, per poi diventare lievemente negativo nel 2025 (tab. 1). L’effetto della manovra sulla crescita dell’anno prossimo si dovrebbe concentrare sui consumi delle famiglie, che beneficeranno delle misure contro l’inflazione.

Finanza pubblica

La manovra e il suo impatto finanziario

La manovra di finanza pubblica, composta dal DL 176/2022 e dal disegno di legge di bilancio per il 2023, comporta, stando alle relazioni tecniche dei due provvedimenti, un peggioramento dell’indebitamento netto delle Amministrazioni pubbliche rispetto agli andamenti tendenziali a legislazione vigente: 0,5 punti percentuali di PIL nel 2022 (9,1 miliardi), un punto percentuale nel 2023 (20,8 miliardi), 0,1 punti nel 2024 (2,3 miliardi); nel 2025 gli interventi implicano invece un miglioramento del disavanzo di 0,2 punti percentuali di PIL (4,7 miliardi).

Rispetto al tendenziale, la manovra dispone misure espansive (vale a dire gli “impieghi”) pari allo 0,5 per cento del PIL nell’anno in corso, al 2,3 per cento nel 2023, all’1,3 nel 2024 e all’1,1 nel 2025. Nel triennio di programmazione e al netto degli interventi previsti per il 2023 contro il caro energia, gli impieghi sono pari a circa 26 miliardi in media annua. Le risorse di copertura, pari allo 0,1 per cento del PIL nel 2022, si collocano in media all’1,3 per cento del PIL nel triennio successivo, risultando sostanzialmente simili (intorno ai 26 miliardi) agli impieghi nel 2023 (al netto degli interventi per contrastare il caro energia) e nel 2024; le risorse nel 2025 (pari a oltre 29 miliardi) sono invece più elevate degli impieghi (pari a circa 25 miliardi), consentendo la riduzione rispetto alla previsione tendenziale del deficit programmata per tale anno.

La manovra comporta entrate nette in riduzione in ognuno dei quattro anni e uscite nette in crescita nel primo biennio e in riduzione nel secondo, soprattutto nel 2025. La correzione del deficit del 2025 è unicamente affidata a una riduzione delle spese, soprattutto di quelle di natura corrente.

Osservazioni generali e possibili criticità

Come già sottolineato in occasione della recente audizione sulla NADEF – Versione rivista e integrata, l’UPB conferma una valutazione positiva sull’impegno, ribadito con la manovra, a ridurre il rapporto tra debito pubblico e il PIL, grazie anche a un rientro programmato del deficit al 3 per cento del prodotto nel 2025.

La manovra affianca agli interventi contro il caro energia prime misure di politica economica, nella prospettiva di più ampi provvedimenti di riforma che saranno adottati a partire dal 2024. Nel caso della revisione del reddito di cittadinanza (RdC), viene previsto un fondo ad hoc destinato a un’organica riforma delle misure di sostegno alla povertà e di inclusione attiva, peraltro de-finanziato per un miliardo. Questa intenzione, considerati gli aspetti problematici che hanno caratterizzato lo strumento sin dalla sua istituzione, va giudicata positivamente; tuttavia, anche alla luce del fatto che il RdC costituisce un LEP, sarebbe stata più opportuna una sua abolizione del RdC contestualmente all’introduzione di un nuovo strumento.

Per altri ambiti di intervento più strutturale e di riforma – per i quali il DPB rinvia al DEF del prossimo aprile – andranno valutati gli effetti sull’equità e sull’efficienza del sistema di tassazione, sul contrasto dell’evasione fiscale, sui costi legati all’invecchiamento della popolazione e, quindi, sulla sostenibilità di medio-lungo termine delle finanze pubbliche.

Per quanto riguarda le misure per fronteggiare il caro-energia, alle quali è riconducibile pressoché interamente il peggioramento del deficit tendenziale per il 2023, l’UPB ha già evidenziato il rischio di dover disporre interventi aggiuntivi, dal momento che quelli inseriti nella manovra avrebbero riguardato solo i primi mesi del 2023. L’approccio di prudenza per ora adottato appare condivisibile a fronte della perdurante incertezza che caratterizza le previsioni macro e anche in considerazione della possibilità di eventuali accordi a livello europeo al fine di contenere i prezzi dei prodotti energetici. In prospettiva, visto il loro impatto sui conti pubblici e in coerenza con le indicazioni della UE, eventuali nuovi interventi dovrebbero essere caratterizzati da una maggiore selettività, con una più decisa concentrazione degli aiuti sulle famiglie più bisognose e le imprese che più vedono erosa la propria competitività.

Sul versante delle misure non dirette al contrasto del caro energia, si intravede l’inizio di un percorso in cui gli spazi di manovra saranno più stretti, con la necessità di sempre più accurate e prudenziali quantificazioni sia degli impieghi che delle necessarie risorse di copertura, al fine di evitare aggravi del disavanzo superiori alle attese che si sono anche recentemente manifestati. È il caso del superbonus per gli interventi di ristrutturazione edilizia, sul quale interviene il DL 176/2022, e che dovrebbe avere ora quantificazioni più prudenziali, in quanto si scontano gli elementi informativi più recenti.

Nella manovra sono presenti alcune misure le cui quantificazioni risultano piuttosto incerte. Questo vale sia sul versante delle coperture, con riferimento ad esempio alle stime del gettito derivante da definizione agevolata del contenzioso, sia dal lato degli impieghi, come nel caso della flat tax incrementale sugli autonomi. Le stime delle relazioni tecniche non quantificano inoltre gli effetti che le misure che incidono sui meccanismi di monitoraggio, accertamento e riscossione delle imposte potranno avere sul livello di compliance, e quindi sul livello delle entrate future. Margini di dubbio riguardano anche gli effetti di gettito derivanti dalle disposizioni relative al contributo straordinario aggiuntivo per le imprese del settore energetico.

L’orizzonte di programmazione triennale previsto dal nostro ordinamento, inoltre, impedisce di considerare pienamente l’effetto sui conti pubblici di una serie di misure che rappresentano anticipi di imposta di cui vengono registrati gli effetti positivi immediati ma solo parzialmente le perdite future oltre il triennio di programmazione.

Per quanto concerne gli interventi previsti nella Sezione II del DDL di bilancio che implicano una riduzione della spesa in conto capitale, dovrebbe essere assicurato che la prevista riprogrammazione degli interventi – e il loro contestuale definanziamento – sia coerente con i cronoprogrammi associati ai progetti.

Dal 2024, viene affidata a interventi successivi la necessità di tenere conto di nuovi stanziamenti volti a evitare riduzioni di servizi pubblici in termini reali offerti da Regioni ed Enti locali, al fine di garantirne la continuità; tali riduzioni non sarebbero opportune specie in settori importanti come quello sanitario.

La manovra non dispiega risorse per il rinnovo dei contratti pubblici. Si deve considerare che nel triennio di programmazione della manovra ricade l’intero triennio contrattuale 2022-24 nonché il primo anno di quello successivo. Si tratta di importi rilevanti che influenzeranno i conti pubblici a breve. È da valutare l’opportunità di una revisione della prassi emersa negli ultimi anni di firmare i rinnovi contrattuali tutti nel medesimo anno con conseguente concentrazione delle spese aggiuntive in un singolo esercizio.

Per assicurare la continuazione della discesa del debito in rapporto al PIL, il ricorso al finanziamento in deficit dovrà essere necessariamente limitato. Maggiore attenzione andrà quindi posta agli effetti degli interventi di policy sulla crescita economica, con particolare riferimento all’attuazione del PNRR e al reperimento di risorse attraverso la realizzazione di una adeguata spending review, il contrasto dell’evasione fiscale e l’allargamento delle basi imponibili.

Infine, si devono tenere presenti gli ampi fattori di rischio che contraddistinguono il quadro macroeconomico. Si tratta di incognite che, insieme al cambiamento della politica della BCE che implica tassi di interesse più elevati con effetti rilevanti sulle condizioni di finanziamento del debito pubblico per di più in una situazione di maggior ricorso al mercato, hanno come conseguenza forti incertezze sull’evoluzione della finanza pubblica.

Per quanto riguarda la valutazione dello scenario programmatico nel contesto delle raccomandazioni della UE, si ricorda che il 12 luglio scorso il Consiglio della UE ha adottato le Raccomandazioni per paese. Per l’Italia, la UE raccomanda di assicurare nel 2023 una politica di bilancio prudente, in particolare limitando la crescita della spesa corrente finanziata con risorse nazionali al di sotto della crescita del prodotto potenziale di medio termine, tenendo conto delle misure di sostegno temporaneo e mirato legate agli aumenti dei prezzi energetici e al sostegno all’Ucraina. Si ricorda inoltre che le raccomandazioni per il 2022 adottate lo scorso anno indicavano di limitare l’aumento della spesa corrente finanziata a livello nazionale.

Sulla base di stime preliminari, si deduce che l’aggregato della spesa primaria corrente netta finanziata da risorse nazionali è cresciuto in misura significativa nel 2022, mentre le raccomandazioni UE indicavano di limitarlo. Tuttavia, occorre considerare che una parte rilevante di tale spesa corrente netta deriverebbe da misure atte a calmierare i prezzi energetici di cui la UE ha dichiarato di voler tenere conto (seppure riferendosi al 2023). Al contrario, l’andamento dello stesso aggregato di spesa per il 2023 sembrerebbe contribuire a un orientamento più restrittivo della politica di bilancio, risultando quindi in linea con le raccomandazioni UE. Tuttavia, la stima è influenzata dal parziale venire meno delle misure contro il caro energia.

Le principali misure contenute nella manovra

Misure anti-inflazione per famiglie e imprese

Il DDL bilancio proroga e in alcuni casi potenzia le misure per mitigare gli effetti dell’inflazione (soprattutto energetica). Nel complesso, i provvedimenti finora adottati a questo scopo nel periodo 2021-25 valgono 116,1 miliardi, di cui 28,2 inseriti nel DDL di bilancio e relativi al 2023. Di questi ultimi, 7,4 miliardi sono direttamente destinati alle famiglie. Le misure includono il potenziamento dei bonus sociali energetici, la decontribuzione, l’aumento delle pensioni minime e un contributo per l’acquisto di beni di prima necessità per soggetti con ISEE inferiore a 15.000 euro. Alle imprese sono destinati 11 miliardi, di cui circa il 90 per cento è riservato alla proroga e al rafforzamento dei crediti d’imposta per le spese energetiche; altre misure sono destinate al sostegno dei settori agricolo e sportivo e al rifinanziamento del Fondo per le PMI. A beneficio di entrambe le categorie (famiglie e imprese) sono destinati circa 7,3 miliardi.

Effetti delle misure in favore delle famiglie

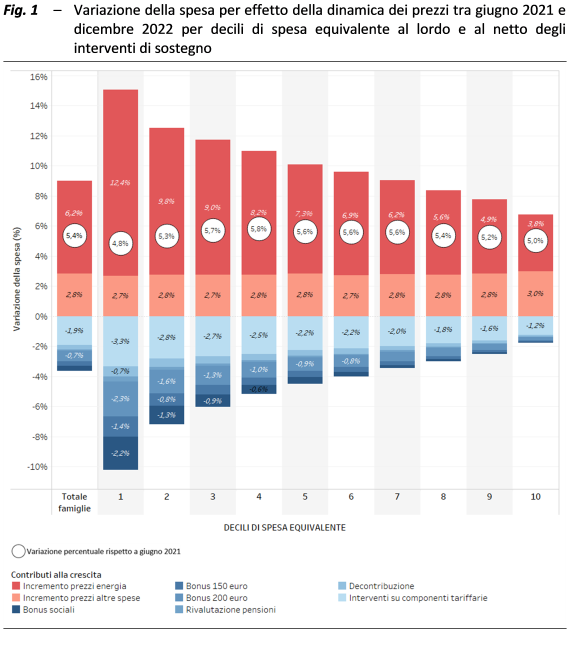

Secondo una simulazione dell’UPB (fig. 1), tra giugno 2021 e dicembre 2022 l’inflazione ha fatto salire la spesa media delle famiglie del 5,4 per cento. Senza le politiche di sostegno, tuttavia, l’impatto sarebbe arrivato al 9 per cento. Rispetto al periodo giugno 2021 – settembre 2022, analizzato nel Flash UPB n. 2/2022, l’effetto dell’inflazione è cresciuto di circa 2,1 punti percentuali e quello delle politiche di sostegno di circa 0,4 punti, per un incremento netto dei costi sulle famiglie di circa 1,7 punti.

L’impatto dell’inflazione sulla spesa delle famiglie più povere (primo decile) vale circa il 15 per cento, mentre per le famiglie più ricche (decimo decile) si attesta al 6,8 per cento. La maggiore concentrazione delle politiche di sostegno sulle famiglie più povere consente di compensare questo squilibrio, garantendo un impatto netto sul primo decile (+4,8 per cento a dicembre) inferiore a quello medio (+5,4 per cento), ma comunque molto superiore a quello dello scorso settembre (+1,3 per cento).

Data la forte incertezza sull’andamento dei prezzi anche nel breve periodo, è difficile valutare l’efficacia delle misure introdotte per salvaguardare il potere d’acquisto delle famiglie nel prossimo anno. La variabile fondamentale riguarda i prezzi energetici: se non si raffreddassero nei primi mesi dell’anno, potrebbero essere necessarie nuove misure, oltre a quelle finanziate nella manovra per il primo trimestre del 2023. Tra i principali interventi anti-inflazione, infatti, sono coperti per tutto il 2023 solo i bonus sociali e la decontribuzione per i dipendenti. Se l’inflazione dovesse rallentare potrebbe essere necessario valutare una riduzione graduale delle misure di sostegno, per evitare repentini peggioramenti delle condizioni economiche di famiglie e imprese. In entrambi i casi, nuovi interventi da parte del Governo nel corso dell’anno dovranno prevedere sia una più decisa concentrazione degli aiuti sulle famiglie e le imprese maggiormente bisognose, sia adeguate coperture per evitare aumenti inattesi di disavanzo.

Il credito d’imposta per le spese energetiche

Il DDL bilancio proroga e rafforza, fino alla fine del primo trimestre 2023, i crediti d’imposta per le imprese già previsti nel 2022 per compensare i maggiori costi dovuti all’inflazione di energia e gas naturale. La Relazione tecnica stima che questi crediti costeranno allo Stato 9,8 miliardi, quasi la metà delle risorse già impegnate allo stesso scopo in tutto il 2022 (circa 20,3 miliardi).

I crediti d’imposta possono essere utilizzati in compensazione o ceduti per intero ad altri soggetti. Tuttavia, in base alle informazioni disponibili al 22 novembre, le imprese hanno utilizzato in compensazione solo 2,7 dei 4,3 miliardi attesi nelle Relazioni tecniche per il primo semestre del 2022 (circa il 63 per cento), ma questa cifra potrebbe risultare più elevata con i versamenti attesi entro la fine dell’anno. In prospettiva, la fruizione dei crediti di imposta rischia comunque di rivelarsi inferiore alle attese perché le imprese potrebbero avere difficoltà a usare i crediti in compensazione (per incapienza fiscale) e, soprattutto, a cederli alle banche, già sotto pressione per i crediti legati ai bonus edilizi.

Modifiche al regime forfettario

La manovra alza da 65.000 a 85.000 euro il tetto ai ricavi che permette a imprese individuali e lavoratori autonomi di accedere al regime forfettario. Nella Relazione tecnica si stima che, una volta a regime, questa modifica produrrà minori entrare per 404 milioni l’anno.

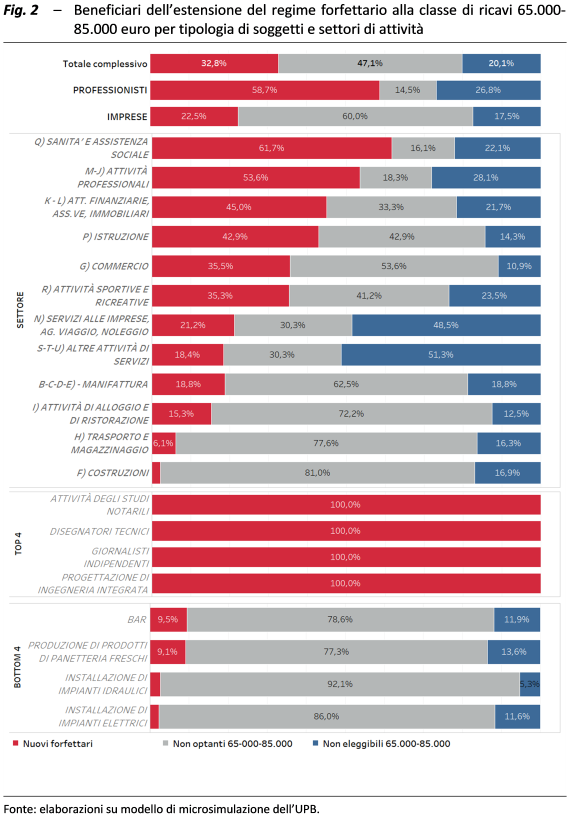

Secondo le simulazioni dell’UPB, su circa 170.000 soggetti con ricavi o compensi compresi fra 65.000 e 85.000 euro (il 5 per cento dei professionisti e delle imprese individuali), quelli che rispettano tutti i requisiti di legge e trarrebbero vantaggio dall’ingresso nel regime forfettario sono circa 60.000. Tra i soggetti appartenenti alla classe di volume di affari interessata, il 33 per cento avrà convenienza ad aderire, il 47 per cento deciderà di rimanere fuori, mentre il rimanente 20 per cento non soddisfa gli altri requisisti di legge (fig. 2). Il tasso di adesione previsto, tuttavia, non è affatto omogeneo, risultando decisamente più alto fra i professionisti (58,7 per cento) che fra le imprese (22,5 per cento).

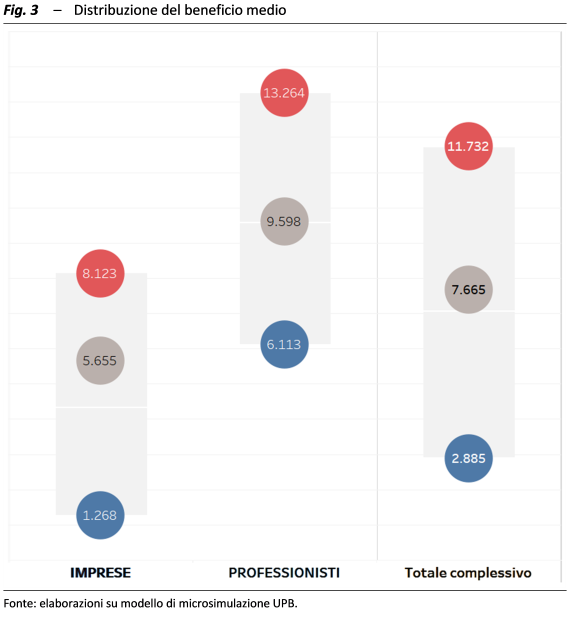

Il beneficio medio complessivo dei nuovi soggetti aderenti al regime forfettario è pari a circa 7.700 euro, di cui circa 5.900 derivano dal passaggio dall’Irpef alla tassazione sostitutiva, circa 1.050 dalla riduzione dei contributi e circa 750 dall’esenzione dal regime IVA. La differenza fra le categorie è però ampia: i professionisti guadagnano in media circa 9.600 euro (e il 25 per cento di loro ottiene un beneficio superiore a 13.264 euro), mentre le imprese si fermano a 5.600 euro.

Nel complesso, l’estensione del regime forfettario coinvolge un numero piuttosto limitato di contribuenti, ma pone comunque problemi di equità all’interno della stessa categoria dei lavoratori autonomi, che vengono sottoposti a un trattamento eterogeneo non giustificato da ragioni di capacità contributiva. Quando il reddito è determinato forfettariamente, infatti, emergono distorsioni trascurabili se i soggetti coinvolti hanno dimensioni ridotte, che diventano rilevanti man mano che i volumi d’affari aumentano.

Inoltre, la coesistenza del regime forfettario e di quello dell’Irpef, al quale continuano a essere sottoposti dipendenti e pensionati, genera squilibri sulla base dei principi di equità orizzontale del prelievo.

Si tenga presente, infatti, che i criteri impliciti derivanti dall’applicazione del regime determinano una selezione tale per cui i soggetti che aderiscono appartengono per oltre il 77 per cento al 10 per cento dei contribuenti con reddito da lavoro più elevato. Ciò significa che l’ulteriore estensione del regime coinvolge oggi prevalentemente i contribuenti più ricchi. Per questi soggetti il guadagno rispetto alla imposta progressiva è generalmente molto elevato: la metà di essi risparmia più di 7.500 euro di Irpef e un quarto più di 9.500.

Infine, l’innalzamento del limite crea un incentivo limitato a far aumentare ricavi e compensi, ma determina un forte disincentivo alla crescita, poiché al superamento della soglia tutto il reddito viene sottoposto a tassazione ordinaria.

Flat tax incrementale

Per quanto riguarda la cosiddetta flat tax incrementale opzionale per i titolari di reddito d’impresa e i lavoratori autonomi, la quantificazione della misura è problematica: da un lato, è difficile prevedere gli incrementi di reddito da lavoro autonomo e di impresa nel 2023, considerato che gli anni precedenti sono stati condizionati dagli effetti sia della pandemia sia della crisi energetica; dall’altro, la limitazione dell’agevolazione a un solo periodo di imposta potrebbe indurre i contribuenti a comportamenti opportunistici, come posticipare al 2023 fatture relative agli ultimi mesi del 2022 o anticipare all’anno prossimo fatture del 2024.

L’applicazione del meccanismo implica un problema di equità orizzontale: due contribuenti che, nel 2023, conseguono lo stesso reddito – l’uno aumentando il reddito dell’anno precedente e l’altro mantenendo un livello di reddito invariato – sono sottoposti a una tassazione diversa senza che questo sia giustificato da una diversa capacità contributiva. Inoltre, se si considerano due individui con redditi diversi che hanno realizzato lo stesso incremento il guadagno prodotto dall’applicazione dell’imposta incrementale dipende da due fattori: da un lato, il guadagno del contribuente con il reddito più elevato tende a essere più alto in quanto la differenza fra l’aliquota Irpef e l’aliquota sostitutiva del 15 per cento è maggiore; dall’altro, a parità di incremento, il contribuente con il reddito più elevato avrà una franchigia maggiore e pertanto la differenza di aliquote sarà applicata a una base minore riducendo il guadagno. Gli effetti redistributivi sono quindi difficilmente valutabili a priori.

Sotto il profilo dell’efficienza, la misura è limitata a un solo anno di imposta ed è quindi difficile che possa incentivare in modo strutturale l’attività economica o l’emersione di redditi nascosti al Fisco.

I contributi straordinari per il settore dell’energia

La manovra introduce poi due nuovi contributi temporanei sul settore dell’energia, entrambi in attuazione del Regolamento UE 2022/1854 e finalizzati a redistribuire i sovraprofitti che il settore ha realizzato in seguito al significativo aumento dei prezzi:

- un prelievo dei ricavi dei produttori di energia elettrica che eccedono un determinato tetto (dal 1° dicembre 2022 al 30 giugno 2023);

- un contributo di solidarietà per il 2023, simile a una sovraimposta sulla quota dei profitti che eccede la media dei quattro anni precedenti.

Il primo prelievo estende a tutti i produttori di elettricità la previsione di un tetto introdotto dal DL 4/2022 poi modificato dal decreto aiuti ter (DL 144/2022) per le imprese produttrici da fonti di energia rinnovabile.

Il secondo prelievo si affianca (in termini di cassa) e in parte si sovrappone (in termini di base imponibile) al contributo straordinario introdotto con il decreto legge 21/2022 e poi modificato con il decreto Aiuti (50/2022).

Il nuovo schema di tassazione per le imprese dell’energia è giustificato dalle esigenze di gettito e da finalità redistributive (esplicitamente richiamate nel Regolamento UE), ma appare molto complesso e per alcuni aspetti poco chiaro, il che rende difficile valutarne l’effettiva incidenza. Nel 2022 e nel 2023, infatti, la maggior parte delle imprese dell’energia potrebbe essere interessata da tre prelievi straordinari (il contributo sui ricavi, quello sul valore aggiunto e quello sugli extraprofitti) molto differenti per tempi, basi imponibili e aliquote effettive.

Il Reddito di cittadinanza

Il DDL di bilancio interviene sul Reddito di cittadinanza (RdC), modificando in senso restrittivo le norme che ne regolano l’erogazione con riferimento al 2023 e stabilendone l’abrogazione dal 1° gennaio 2024, in vista di un’organica riforma delle misure di sostegno alla povertà e di inclusione attiva di cui, a oggi, non si conoscono i tratti caratterizzanti.

In particolare, nel 2023 l’attuale beneficio sarà corrisposto per l’intero anno a tutti i nuclei con disabili, minori o persone con almeno 60 anni e per otto mensilità a tutti gli altri. Viene, pertanto, implicitamente ridefinito il target dei nuclei in povertà da sostenere, che risulta legato non solo all’assenza di un certo livello di reddito ma alla presenza di disabilità o specifiche condizioni di età (meno di 18 e più di 60 anni). In base alla Relazione tecnica, la misura genera risparmi di spesa nel 2023 per 785 milioni (che diventano 776 al netto dell’aumento automatico dell’assegno unico universale per i figli a carico).

Dal 2024, invece, l’abolizione del RdC produce risparmi per poco più di 8 miliardi l’anno (sempre al netto dell’incremento dell’assegno unico), di cui circa 7 confluiscono nel nuovo Fondo per il sostegno alla povertà e all’inclusione lavorativa istituito nello stato di previsione del Ministero del lavoro e delle politiche sociali, in attesa di una riforma organica dello strumento.

Diverse sono le criticità che si sono manifestate sin dall’introduzione del RdC, in particolare con riferimento al sostegno di coloro che non riescono a collocarsi nel mercato del lavoro. La previsione di una riforma organica è coerente con l’ampio dibattito sulla necessità di interventi correttivi per renderlo più efficace come mezzo sia di contrasto della povertà sia di sostegno a chi non riesce a trovare un’occupazione. Tuttavia, anche alla luce del fatto che il RdC costituisce un livello essenziale di prestazione (LEP), sarebbe stato opportuno prevederne l’abolizione contestualmente all’introduzione di un nuovo strumento.

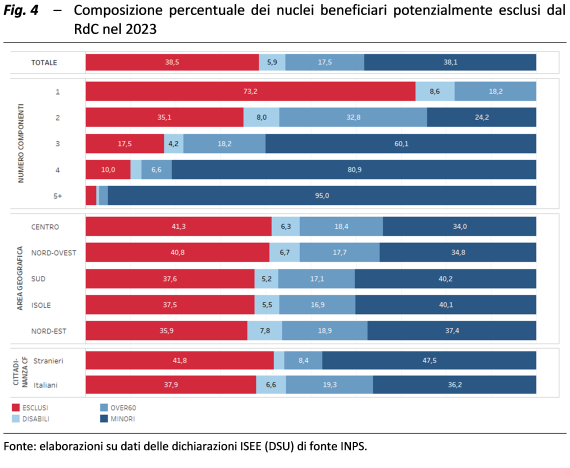

Da una simulazione dell’UPB su dati INPS emerge che, con le nuove regole introdotte dalla manovra, il 38,5 per cento dei nuclei che oggi ricevono il RdC potrebbero perderlo da agosto 2023 (fig. 4).

Fra chi smetterà di ricevere il RdC dopo agosto rientrano tre quarti dei nuclei composti da una persona sola, mentre al crescere del numero dei componenti si riduce la quota degli esclusi (essenzialmente per la presenza di minori).

La quota di esclusi è sostanzialmente costante all’interno delle ripartizioni geografiche con quote leggermente maggiori nel Centro e nel Nord-Ovest (rispettivamente 41,3 e 40,8 per cento). Dato che il RdC è prevalentemente fruito nel Mezzogiorno, ne consegue che la maggior parte degli esclusi sarà residente in quell’area.

Dal punto di vista della nazionalità, gli stranieri sono più colpiti dall’intervento (41,8 per cento di esclusi) rispetto agli italiani (37,9 per cento) per via di una minore presenza di persone disabili all’interno dei loro nuclei.

Se invece dei nuclei si considerano i singoli beneficiari, dall’analisi emerge che a perdere il reddito di cittadinanza sarà solo il 22,9 per cento degli individui, con una lieve prevalenza degli uomini (25,2 per cento) sulle donne (20,7 per cento), più tutelate soprattutto per la presenza di figli.

Con riferimento alla condizione professionale, risultano esclusi il 36,1 per cento dei disoccupati e meno di un terzo degli occupati. Questi ultimi sono soggetti con salari molto bassi (i cosiddetti working poors), di cui sarebbe auspicabile tenere conto nel ridisegnare gli strumenti di sostegno alla povertà e all’inclusione attiva.

Pensioni – Quota 103

Secondo le stime dell’UPB, se tutti coloro che potranno aderire a Quota 103 lo faranno, le maggiori pensioni in pagamento a fine anno saranno oltre 56.400 nel 2023, circa 40.800 nel 2024 e poco meno di 6.400 nel 2025. Gli utilizzatori di Q103 sarebbero soprattutto uomini (circa l’85 per cento) e poco più del 13 per cento proverrebbe dal comparto pubblico; nel settore privato, circa il 65 per cento sarebbe costituito da lavoratori dipendenti, poco meno del 24 per cento da lavoratori autonomi e il resto da parasubordinati, iscritti alle gestioni separate e lavoratori dello spettacolo (ex ENPALS). Nel 2023 e nel 2024 gli assegni ammonterebbero rispettivamente a circa 27.400 e 28.800 euro lordi all’anno per gli uomini e a circa 22.400 e 24.100 per le donne. Sulla base di questi numeri, Quota 103 costerebbe, al lordo della fiscalità, circa 0,6 miliardi nel 2023, poco meno di 1,4 miliardi nel 2024 e circa 0,5 miliardi nel 2025, per poi generare minori spese per poco più di 0,1 miliardi nel 2026.

Se invece l’adesione fosse analoga a quella di Quota 100 nel triennio 2019-2021, il numero di pensioni aggiuntive sarebbe pari a poco più di 29.700 nel 2023, poco più di 26.000 nel 2024 e circa 2.900 nel 2025. Quota 103 costerebbe circa 0,3 miliardi nel 2023, poco più di 0,8 miliardi nel 2024 e circa 0,4 miliardi nel 2025, a fronte di minori spese per circa 0,05 miliardi nel 2026.

Le stime sui costi contenute nella Relazione tecnica della manovra (0,451 miliardi nel 2023, 1,219 nel 2024, 0,476 nel 2025) si possono quindi considerare prudenti.

Pensioni – L’incentivo a restare al lavoro

Chi entro il 2023 soddisferà i requisiti di Quota 103 ma sceglierà di non andare in pensione anticipata potrà chiedere che i contributi a proprio carico (poco più del 9 per cento della retribuzione lorda) non vengano versati dal datore di lavoro all’INPS, ma in busta paga. La misura, un incentivo a non lasciare il lavoro prima di aver maturato gli ordinari requisiti di anzianità o vecchiaia, prende a modello il cosiddetto “bonus Maroni” del 2004, che però era più conveniente per tre ragioni:

- all’epoca i requisiti per la pensione erano molto inferiori, quindi la misura si rivolgeva a lavoratori più giovani, per i quali era meno gravoso continuare a lavorare;

- in busta paga erano riconosciuti sia i contributi a carico del lavoratore sia quelli a carico del datore di lavoro;

- le pensioni dei lavoratori coinvolti erano calcolate per intero con il metodo retributivo e questo rendeva convenienti le uscite anticipate.

Il nuovo incentivo rischia quindi di non risultare particolarmente appetibile, se non per chi ha un immediato bisogno di liquidità. Nella Relazione tecnica, infatti, si stima che l’agevolazione sarà usata da appena 6.500 persone, ossia meno del 10 per cento degli individui che, secondo stime UPB basate su dati INPS, l’anno prossimo saranno ancora in attività pur avendo i requisiti per andare in pensione con una delle tre quote (Q100, Q102 e Q103).

Pensioni – Modifiche all’indicizzazione nel 2023-24

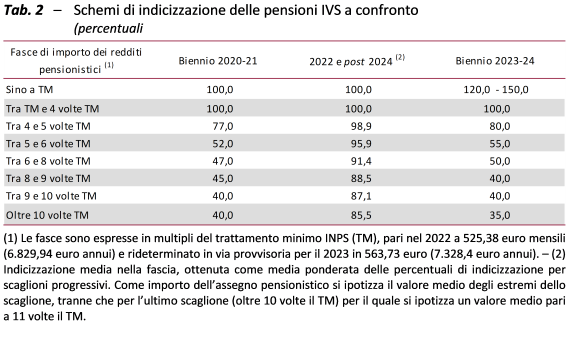

La manovra modifica per il biennio 2023-24 le regole sull’indicizzazione delle pensioni e utilizza i risparmi così ottenuti a copertura di altri provvedimenti. Le nuove norme prevedono un meccanismo “a fasce” simile a quello adottato nel biennio 2020-21 al posto di quello “per scaglioni” che era stato reintrodotto stabilmente dal 2022. Nel primo caso l’indicizzazione è “secca”: l’intero importo dell’assegno viene rivalutato in base a un’unica percentuale, che varia a seconda della fascia in cui rientra la pensione. Nel secondo caso, invece, ai diversi scaglioni della stessa pensione vengono applicate diverse percentuali, con un meccanismo analogo a quello previsto per l’IRPEF.

Sul fronte dei costi, le stime della Relazione tecnica trovano conferma: nel 2023, con un’inflazione al 7,3 per cento, la modifica comporta una minore spesa, al netto degli effetti fiscali, di oltre 2,1 miliardi, mentre nel 2024, con un’inflazione al 5,9 per cento, il risparmio per lo Stato è di poco inferiore a 4,1 miliardi.

Inoltre, per il prossimo biennio, alle pensioni (IVS, assegni sociali e pensioni di invalidità civile) che non raggiungono il trattamento minimo viene concessa anche un’integrazione una tantum dell’indicizzazione che costerà 210 milioni nel 2023 e 379 nel 2024.

In generale, lo schema per il 2023-24 è molto meno favorevole di quello in vigore nel 2022, soprattutto per le pensioni superiori a cinque volte il minimo (tab. 2).

Rispetto alle persone in età attiva, i pensionati hanno molte meno possibilità di difendersi dall’inflazione, e pertanto il mantenimento del loro potere di acquisto è affidato quasi esclusivamente all’indicizzazione. Per le quote delle pensioni calcolate con le regole contributive (destinate a crescere nel tempo), il rallentamento o il congelamento anche temporaneo della rivalutazione è da considerarsi alla stregua di un’imposta. Se viene indebolita la regolare indicizzazione ai prezzi anno per anno, alla fine il pensionato riceve, come rendita, meno di quanto gli spetterebbe. Le regole sulla rivalutazione dovrebbero quindi rimanere il più possibile stabili.

Sanità

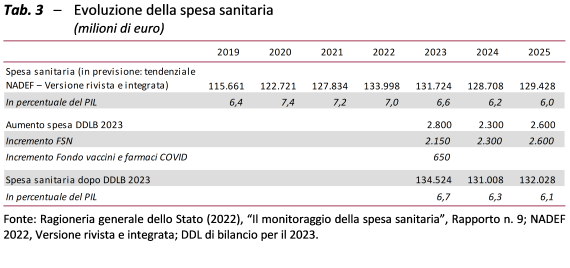

Malgrado l’incremento del finanziamento del Servizio sanitario nazionale (SSN) (2,15 miliardi per il 2023, 2,3 per il 2024 e 2,6 dal 2025), nell’orizzonte della programmazione finanziaria non sembra essere contemplato un potenziamento del sistema sanitario. La spesa sanitaria programmatica, stimata integrando le previsioni tendenziali contenute nella NADEF, nella versione rivista e integrata del 4 novembre scorso, con incrementi pari ai maggiori finanziamenti concessi (nell’ipotesi che vengano interamente utilizzati), si riduce fino al 6,1 per cento del PIL nel 2025, un valore inferiore anche rispetto al periodo pre-pandemia (6,4 per cento nel 2019, rispetto a una media UE del 7,9 per cento).

Come già evidenziato in passato dall’UPB, la diffusione della pandemia ha contribuito ad aggravare alcuni problemi del SSN e, in particolare, la carenza di personale, che assume oggi i contorni di un’emergenza nazionale (il problema riguarda soprattutto gli infermieri e alcune categorie di medici, tra cui anestesisti e specialisti di emergenza-urgenza). La situazione dei servizi di pronto soccorso è ormai difficilmente sostenibile. Nel caso dei medici, le remunerazioni non sono state adeguate nel tempo e l’indennità specifica per il pronto soccorso non viene ancora corrisposta, mentre si diffondono forme contrattuali diverse dal lavoro dipendente, mediate da cooperative, con aumenti dei costi e un impatto sfavorevole sull’organizzazione dei servizi. L’estensione del regime forfettario per i lavoratori autonomi prevista dalla manovra potrebbe contribuire a incentivare l’opzione per la libera professione nel privato.

Di fronte a questa situazione, la mancanza di indicazioni sui contratti del pubblico impiego e il fatto che l’aumento dell’indennità di pronto soccorso arriverà solo dal 2024 fanno dubitare che la capacità attrattiva del SSN possa essere rafforzata, mentre sono ancora in corso ondate di contagi da COVID-19 e si stanno attuando sforzi per recuperare le prestazioni rinviate a seguito dell’emergenza sanitaria, l’erogazione dei nuovi livelli di assistenza determinati nel 2017 non è ancora completa e gli investimenti del PNRR richiederanno un incremento, sia pure progressivo, delle spese per la gestione dei nuovi servizi. Potrebbero essere necessari nuovi interventi, anche nel corso del 2023.

Livelli essenziali delle prestazioni (LEP)

Il DDL di bilancio, prioritariamente ai fini della completa attuazione dell’articolo 116 della Costituzione, che prevede la possibile attribuzione di ulteriori forme e condizioni particolari di autonomia, delinea una procedura per la rapida determinazione dei livelli essenziali delle prestazioni concernenti i diritti civili e sociali che devono essere garantiti su tutto il territorio nazionale (LEP), come passaggio obbligato per l’attuazione dell’autonomia differenziata o asimmetrica.

Nell’ambito del lungo percorso di realizzazione della riforma del Titolo V, il federalismo fiscale simmetrico previsto dal D.Lgs. 68/2011 non è stato ancora attuato, mentre l’applicazione della perequazione comunale è stata ostacolata dalla mancanza dei LEP. Con il DDL di bilancio sembra essere riconosciuta una priorità all’obiettivo dell’attuazione del federalismo asimmetrico e non è chiaro come questo, posto su una corsia privilegiata, si debba raccordare con quello simmetrico previsto dall’art. 119 della Costituzione.

La disciplina contenuta nella manovra accelera la determinazione dei LEP, ma la corsia privilegiata è assicurata solo alle materie che rientrano nel progetto di riforma per l’autonomia differenziata. I diritti civili e sociali sembrano quindi assumere un ruolo ancillare rispetto all’obiettivo di concedere ulteriori forme di autonomia alle Regioni.

La normativa proposta sembra riecheggiare quanto stabilito dal D.Lgs. 68/2011 a proposito delle modalità di definizione dei LEP e dal D.Lgs. 216/2010 per la determinazione dei costi e dei fabbisogni standard, ma se ne discosta radicalmente per l’assenza di una disposizione che preveda la definizione di un percorso di convergenza degli obiettivi di servizio ai LEP, da determinare con legge. Dunque tutta l’operazione sembra limitarsi a sistematizzare l’esistente, assumendo come LEP i servizi che sono già previsti dalla normativa o comunque sono offerti sul territorio e rivalutandone la spesa in termini di costo e fabbisogno standard. Manca una chiara distinzione fra l’ambito tecnico, che riguarda la ricognizione dell’esistente, e la scelta eminentemente politica di fissazione dei LEP.

Inoltre, non pare che sia previsto alcun meccanismo per superare i divari territoriali, in quanto non possono essere determinati – né tantomeno finanziati – i LEP relativi a prestazioni che non vengano già erogate. La valutazione delle risorse da trasferire alle Regioni che chiederanno nuovi spazi di autonomia avverrebbe quindi sulla base di una fotografia della situazione attuale.

Tra l’altro, non viene chiarito come la disciplina dei LEP introdotta si possa armonizzare con altre disposizioni che prevedono un percorso di convergenza, in particolare con il processo di riequilibrio nell’offerta di servizi per l’infanzia previsto dalla legge di bilancio dell’anno scorso e dal PNRR.

Riscossione

La manovra introduce misure fortemente agevolative con riferimento sia al momento del controllo e del contenzioso, sia a quello della riscossione coattiva. Tra le prime misure rientrano la regolarizzazione, la definizione, l’adesione e la conciliazione degli accertamenti e delle controversie tributarie. In materia di riscossione coattiva, vengono introdotte novità in termini di carichi affidati all’agente della riscossione e in materia di comunicazioni di inesigibilità. Da un lato, si consente ai contribuenti di fronteggiare meglio eventuali crisi di liquidità connesse al perdurare del periodo inflattivo innescato dall’aumento dei prezzi energetici. Dall’altro, si consente all’agente della riscossione una migliore gestione dei crediti inesigibili. Secondo le stime, queste misure ridurranno le entrate fiscali per 1,1 miliardi nel 2023 e le aumenteranno per 0,9 e 0,7 miliardi nel 2024 e nel 2025.

Provvedimenti di questa natura sono già stati approvati anche in anni passati e introducono elementi, anche temporanei, che andrebbero meglio collocati all’interno di una riforma organica delle procedure di accertamento fiscale, del regime sanzionatorio, della riscossione e della gestione del magazzino dei carichi residui. La loro ripetizione – in assenza di un disegno complessivo mirante a prevedere, tra le altre cose, l’introduzione di meccanismi di cancellazione automatica dei debiti inesigibili, con l’obiettivo di ridurre il magazzino delle cartelle – rischia infatti di danneggiare sia l’efficienza del sistema di riscossione sia il rapporto con i contribuenti, che potrebbero essere indotti a non pagare i tributi nell’attesa di future sanatorie.

Inoltre, politiche non rigorose nella lotta all’evasione rischiano di compromettere il raggiungimento di alcuni obiettivi fissati dal PNRR. In base agli impegni assunti con il Piano, infatti, nel 2023 e nel 2024 la propensione all’evasione deve essere inferiore, rispettivamente, del 5 e del 15 per cento rispetto al 2019.

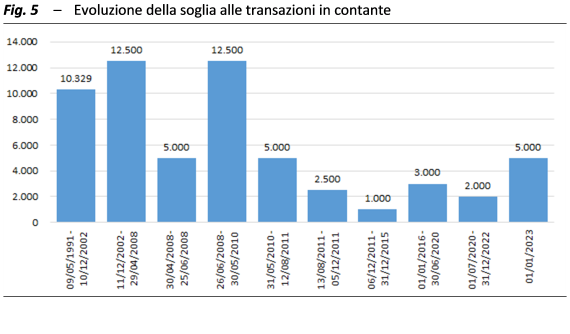

Tetto al contante

In controtendenza rispetto agli ultimi anni, la manovra alza da 1.000 a 5.000 euro il tetto alle transazioni in contanti (fig. 5) e introduce un limite sotto il quale gli esercenti possono rifiutarsi di accettare pagamenti con il POS senza incorrere in sanzioni (60 euro). Vengono pertanto modificati, in senso meno restrittivo, meccanismi che generalmente affiancano e forniscono ausilio agli strumenti di contrasto dell’evasione fiscale (split payment, fatturazione elettronica, invio telematico degli scontrini) e del riciclaggio di denaro.

Limiti all’utilizzo del contante sono presenti in 14 paesi su 27 dell’Unione europea, con soglie che variano da un minimo di 500 euro in Grecia a un massimo di 15.000 euro in Slovacchia.

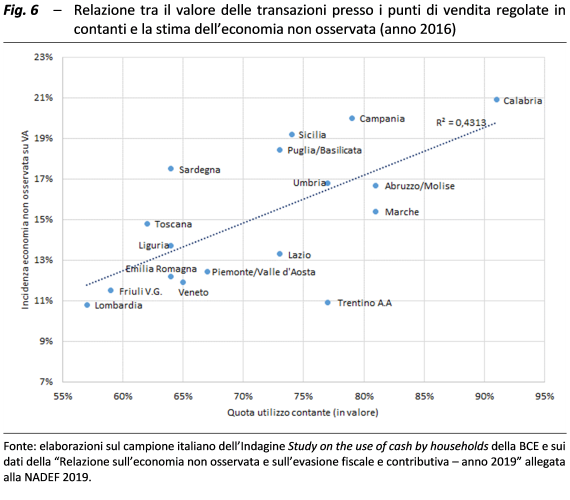

La letteratura economica è pressoché concorde nel sostenere che l’aumento dei pagamenti in contanti possa comportare un incremento dell’evasione. La figura 6 evidenzia che le regioni italiane dove l’utilizzo del contante è più diffuso sono anche quelle in cui si stimano i maggiori livelli di evasione dell’IVA.

Misure volte a limitare l’utilizzo del contante potrebbero svolgere un ruolo positivo nella lotta conto l’evasione e il riciclaggio. Da uno studio di Giammatteo et al. (2022) emerge che l’aumento del tetto ai contanti varato con la manovra del 2016 (da 1.000 a 3.000 euro) ha avuto l’effetto collaterale di far crescere l’economia sommersa. Un’analisi di Russo (2022) conclude invece che l’abbassamento adottato a fine 2011 (da 5.000 a 1.000 euro) ha contribuito a far calare l’evasione, soprattutto nei settori in cui la propensione a evadere è più alta.